これまで出口戦略シリーズを色々と書いてきました。

まだ他の記事をお読みでない方は、以下の記事を先にお読みください。

さて、本ブログではお馴染み株式:債券=75:25にて3.5%ルール(インフレ調整後で取り崩し開始時運用資産の3.5%を毎年取り崩す戦略)を採用する場合、税金と運用コスト計0.5%を考慮すると手取りでは3%となります。

より安全を期して、一時的には初期資産割れは許容するが60年後には資産が減らないという条件を課すと、3.25%ルール以下を採用する必要があり、この場合の手取り率は年間2.75%となってしまいます。

安全性と取り崩し額の増額とはトレードオフの関係ですから、絶対安全を求めるとそれ相応に少ない取り崩し率に減少してしまいます。

このようなトレードオフの関係を理解していても、それでも何とか少しでも増額させたいというのが人情でしょう。ということで、本記事ではちょっとした小技による増額方法を紹介します。

更に、年金を考慮した場合にどの程度の増額が見込めるかについても併せて紹介します。

これらを組み合わせることで、人によっては0.5%もの増額を見込むことが出来ます!

取り崩し割合を増加させる小技①:現金玉法

出口戦略については、取り崩し割合を増加させるために一つの小技があります。この技を用いることにより、3.5%ルールであるにも関わらず3.25%の場合と同等の安全域を確保できます。

その小技とは、バッファとして0.75年分の生活費を別途現金で用意しておき、1年目から5年目にかけて段階的に0.25, 0.20, 0.15, 0.10, 0.05年分を生活費に当てるという手法です。これによる効果は、中央値で0.244%分、つまりほぼ0.25%分だけ取り崩し割合を下げた場合と同等となります。

なお、様々な手法による取り崩し率増加の効果を示した以下の図の一番下の行(5Y transition 75-100%)がこの手法に相当するのですが、取り崩し開始時に20<CAPEだと0.2%分以下の効果に限定される点には注意が必要です(20<CAPEかつ取り崩し率<4%だと約0.1%の増大効果しか見込めません)。

例えば、年3.5%の取り崩し割合とする場合では、年間生活費の0.25年分を1年目に現金から使用して残りの0.75年分を取り崩し、2年目には0.2年分を現金で当てて残りの0.8年分を取り崩す、3年目には0.15年分を現金で当てて残りの0.85年分を取り崩す、というように0.05年分ずつ段階的に運用資産からの取り崩し額を増やして行き、6年後に初めて丸々1年分を運良資産から取り崩すという戦略です。

取り崩し額は固定して取り崩し割合を0.25%下げようとしたら、運用資産は以下の表の通り概ね生活費2年分かそれ以上の資金が本来必要となりますが、それが0.75年分の費用で同等の効果が得られるということは特筆すべきことでしょう。退職金が多く見込める方は、全額を資産運用に回さずに0.75年分は生活費として現金で維持しておくことを推奨します。

| 取り崩し割合 | 0.25%下げた場合 | 必要な資金 (年間生活費換算) |

| 4% | 3.75% | 1.67 年分 |

| 3.75% | 3.50% | 1.9 年分 |

| 3.50% | 3.25% | 2.2 年分 |

| 3.25% | 3% | 2.56 年分 |

| 3% | 2.75% | 3.03 年分 |

| 2.75% | 2.50% | 3.64 年分 |

取り崩し割合を増加させる小技②:「精神と時の部屋」修行法

取り崩し割合を増加させる二つ目の小技は5年間修行僧のように生活費を実質レートで2%ずつ切り詰める「精神と時の部屋」修行法です。

FIREを目論む人であればリタイア時にはすでにそれ相応に生活費を切り詰めているでしょうから、そこから更に10%ほどガツンと出費を下げることはキツいですが、年間2%ずつ改善していくことなら出来そうな気がしてきます。

これによる効果は、先ほどの0.75年分余分に現金を用意する方法よりも二倍以上大きいです。先ほどと同じ以下の図の下から2行目(5Y-no-COLA (-2% real))に対応します。

本図を見るとわかる通り、All Monthsでは取り崩し率を増加させる効果の中央値は0.5%にも上ります!20<CAPEであっても、0.3%以上の増加効果が期待できます。

5年間で生活費を10%も落としているので当然と言えば当然ですが、年間2%であれば多くの人に削減可能なのではないでしょうか?ちなみに、実質レートで年間2%削減する必要があるので、インフレ率が2%であれば名目では合計4%ほど毎年削減する必要があることに注意が必要です。

ちなみに、上表にはその他の手法として、COLA=CPI-1.0%とCOLA=CPI-0.5%というものが記載されております。これは、それぞれ実質レートで1%または0.5%ずつ毎年生活費を削減する作戦で、高い効果が期待できます。

しかし、ちょっと考えればわかることですが、毎年生活費削減を数十年続けるのは至難の業ですし、理想のリタイア生活とはかけ離れていることでしょう。ということで、私はおすすめしません。

理系の錬金術式:精神と時の部屋で現金玉修行法

さて、それでは実際に私はどうする計画かというと、上二つを組み合わせた「精神と時の部屋で現金玉(げんき(ん)だま)修行法」にて5年間修行を行います。ネーミングセンスの悪さを差し置いてもよく意味が分からないと思いますので、手法を説明します。

まず、生活費の0.75年分の現金(余剰金)を用意します。そして、この現金を5年の間、毎年少しずつ生活費に充てていくのは現金玉法と同じなのですが、これと同時に毎年の生活費を実質レート(インフレ調整後)で2%ずつ削減していきます。

これにより、上記二つの手法の取り崩し率増加効果を両取りしようという作戦です。

わかりにくいと思いますので、具体的に毎年何割分の生活費を現金玉から補填し、何割を投資資産から取り崩すのかを以下に示します。

| 経過年数 | 1年目 | 2年目 | 3年目 | 4年目 | 5年目 | 6年目以降 |

年間生活費(%) | 100 | 98 | 96 | 94 | 92 | 90 |

| 運用資産 取り崩し(%) | 75 | 78 | 81 | 84 | 87 | 90 |

| 現金玉 取り崩し(%) | 25 | 20 | 15 | 10 | 5 | 0 |

※一年目の年間生活費を100%とする

これら二つの手法の重ね合わせ効果は、単純計算だとAll Monthsにおいては0.75%に相当します。20<CAPEでかつ取り崩し率<4%であっても、0.4%以上の増大効果が見込めます。単純に足し合わせていいかどうかは微妙な所ですが、私は0.4%で考えています。

年金の効果

最後に、お待ちかねの年金の効果を見ていきましょう。

先に言っておくと、30代とかでFIRE予定であればそこまで大きな効果は期待できません。年金支給額が小さく、かつ支給開始が30年以上先になるからです。一方で、年金支給まで20年を切っている45歳以上の人であればそこそこの効果が見込めます。

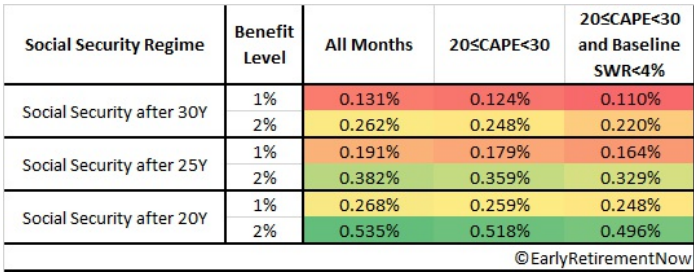

上表が、年金による取り崩し率増大効果となります。年金支給開始時期(Social Security Regime)が20年、25年、30年後のそれぞれについて、年金支給額(Benefit Level)が運用資産の1%、2%の場合での取り崩し率増大効果を示しております。

たとえば、45歳で運用資産1億円を税引き後年3%ずつ取り崩す場合、毎年の生活費は300万円です。

この人が65歳時点で年200万円の年金(手取り)が見込めるのであれば、運用資産1億円に対する2%に相当することになります。

この人は20年後に2%のBenefit Levelがある年金が見込めるため、上表の一番下の行に該当します。そして、20<CAPEかつ取り崩し率<4%という悪条件であっても、この年金による増大効果の中央値は約0.5%となります!強い!!

前項で紹介した「精神と時の部屋で現金玉修行法」と組み合わせると、単純計算で0.9%以上の取り崩し増大効果があることがわかります。重ね合わせによる減少効果があり得るため少し保守的に0.75%の追加ボーナスと考えると、4%ルールを採用したとしても、3.25%の絶対安全取り崩し率ケースと同等の安全度があることになります。

逆に、年金支給予想額が100万円である35歳の人が同様の資産規模でFIREする場合には、年金は30年後であり、そのBenefit Levelは1%となります。この年金による取り崩し率増大効果は、わずか0.1%台となってしまいます。30年後には年金支給タイミングも70歳以降となっているかもしれませんので、30代でFIREを目論むのであれば年金による増大効果を見込むべきではないでしょう。

以下に、簡単に年金効果をまとめます。

なお、年金効果はBenefit Levelに比例することが数学的に導かれます。従って、例えば上の45歳1億円運用、手取り300万円取り崩しケースで20年後に300万円の年金が期待できる場合は、1%当たり0.248%の増大効果があるため3%だとその三倍で約0.75%分の増大効果があります(そもそも生活費300万円想定ですから年金だけで生活できますが)。

従って、8000万円の運用資金で手取り3.75%ルール(税引き前の4.25%ルール)として年間手取り300万円を取り崩しても、実際は手取り3%ルール(つまり税引き前の3.5%ルール)と同等の安全度となります。少しややこしいですね(^^;)

まとめ

取り崩し率を増大させるための小技と年金効果について紹介しました。

結論をまとめると以下です。

本記事で紹介した小技と年金による効果を重ね合わせれば、20<CAPEの条件であっても取り崩し率0.5%以上の増大効果が見込める人も多いでしょう。0.5%の増大効果があれば、本ブログ推奨値の3.5%ルールは4%ルールに格上げすることができ、超絶安全水準である3.25%ルールは3.75%ルールになります。

つまり、結論としては多くの人が鼻から4%ルールを採用しても問題ないということですね!

これまで検討外としていた年金を考慮にいれることは同時にセーフティーマージンを失うことにもなりますが、これはよりリアリスティックな評価とも言えます。セーフティマージンをどこまで持っておくかは個人の判断によりますが、45歳以上の人であれば年金を入れてもいいんじゃないかなぁと個人的には思います。そもそもトリニティスタディはワーストケースに引っ張られがちですからね。

Benefit Level 2%の年金支給が期待できるとして、1%分だけを考慮にいれて残り1%分はセーフティーマージンとして残しておくとか、家族持ちの場合はパートナーの年金は考慮に入れないなどという方法も考えられますね。

個人により状況が大きく異なる命題なので何%ルールを採用するべきかは一般論では語れませんが、これまでの出口戦略シリーズの内容をまとめた条件分岐プログラムを作って公開するのも面白そうかなぁとは思います。

なお、お気づきの方も多いとは思いますが、出口戦略シリーズは以下の英語文献のエッセンスを抽出したものになります。より詳しく知りたい方は、読み込んでみてください。

Safe Withdrawal Rates: A Guide for Early Retirees

あ、あと大事なことを書き忘れてましたが、精神と時の部屋に入り最初の5年に年間実質レートで2%生活費削減を断行していたとして、その間に相場環境がよくて運用資産が20%増えたみたいなことが起こったら、修行は中止してしまって構いません。

CAPEレシオに注意は必要ですが、運用資産が20%増えたらそれは生活費20%削減効果と同等ですし、取り崩し率を20%増加させてもよいことになります。例えば3.5%ルールを採用していたら、20%増加後なら0.7%(3.5%×0.2)増額することで初期資産に対して4.2%ルールまで上げることができます。

実際は、資産の増大化に伴い取り崩し率を上げ続けていたら、いつか必ず来る大暴落時にひやひやすること請け合いですので、保有資産の3.5%以上には増額しないとか、或いは資産増加分の半分しか取り崩し率は増加させない(上の例なら資産20%増えたけど10%分の0.035%しか増加させない)といった感じで安全域を確保すべきだとは思います。

4%ルール以下を採用した出口戦略は、ババさえ引かなければ基本的には持続可能です。そのババを引くかどうかは多くの場合最初の5年で決まります。

最初の五年間の地合いが良ければ資産規模の増加により3%ルール以下となる完全安全域に突入できます。この聖域に到達することが出口戦略のゴールとも言えます。

長くなりましたが、これにて出口戦略シリーズを一旦終了とさせていただきます。

最後までお読みいただきありがとうございました!

近いうちに、予測年金額の求め方でもまとめてみましょうかね。

コメント