FIREを志す方の中には、アーリーリタイアもしくはセミリタイアをスタートする際の資産額を決めている人も多いと思います。

FIREスタートラインの目標額は、高配当戦略で年間配当金の金額を基準にしていたり、欧米で流行っている4%ルールに基づくものが一般的です。

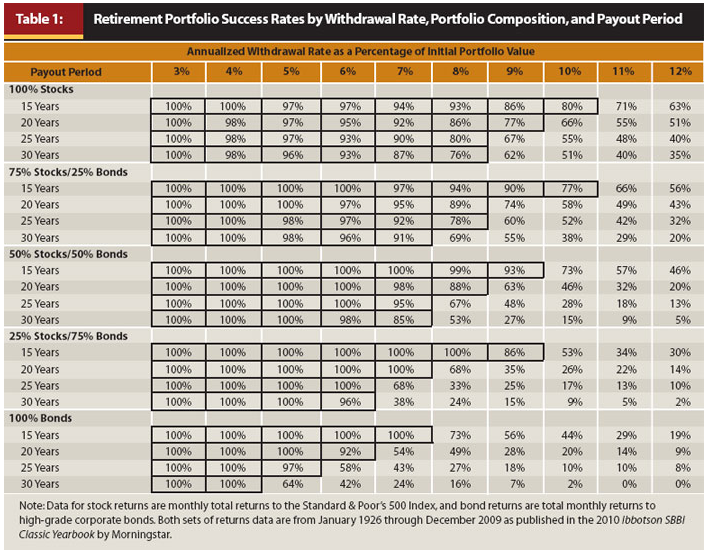

4%ルールとは、米国株式(S&P500)と米国債券を50:50の割合で保有し、年間4%未満の取り崩し額で生活すれば30年以上に渡って資産が尽きることは殆どないという米国の調査結果(トリニティ研究)に基づくFIRE後の戦略です。

この、株式と米国債を50:50の割合で保有して年4%内で生活すればOKという情報が独り歩きしている感がありましたので、トリニティ研究に関していくつか主要な論文を調査してみました。

その結果、最適解は条件によって異なりますが、万人に勧められるのは「株式:米国債=75:25で保有し、年間取り崩し率は3.5%以内である」ということがわかったので、この辺の情報について条件分けをしながら整理していきたいと思います。

トリニティ研究とは

トリニティ研究(Trinity Study)とは、米国のトリニティ大学において1998年に公開された研究のことであり、金融資産に対する取り崩し額と資産維持期間の関係の調査結果のことを言います。

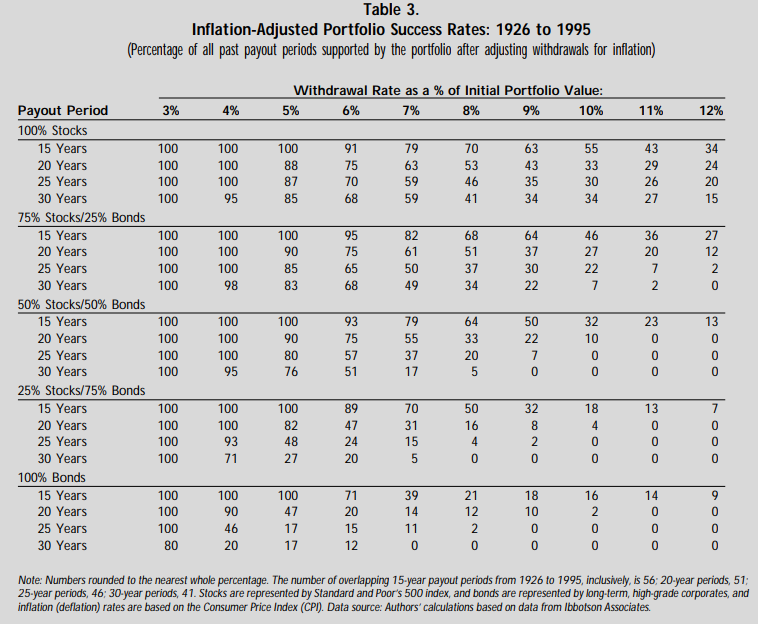

出典:AAII, “Retirement Savings: Choosing a Withdrawal Rate That Is Sustainable”

研究の結論としては、米国株式と米国債券(社債)に50%ずつ投資したポートフォリオ(75:25も可)にて、1926年代から1995年の調査期間において、年間取り崩し割合が4%であれば30年間資産を95%以上の確率で維持できるということがわかったため、資産取り崩し割合の指標として4%ルールが生まれました。注意点としては、年間取り崩しし割合4%という場合、基本的には二年目以降は一年目の額にドル建てでインフレ率を追加(もしくはデフレ率を削減)する条件を指します。

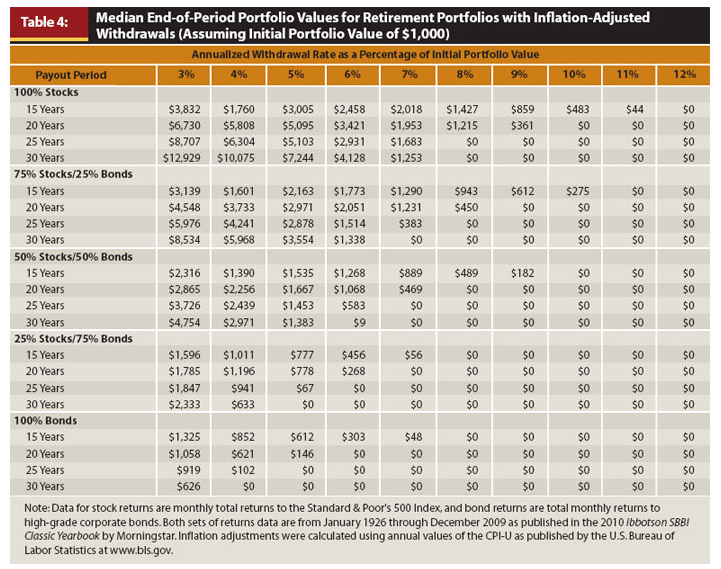

上図は、株と債券の各割合に対して、任意の年間取り崩し割合(3~12%)+インフレ率分追加で取り崩した場合における各年数経過時の資産額中央値です。これを見ると、株の割合が高い方が中央値は大きくなる傾向にあるため株100%が最も良い結果に見えますが、必ずしもそうとは限りません。何故なら、先ほどの図を見るとわかるように、株割合が大きすぎると破産確率も上がるからです。

この研究結果を皮切りに、最適なポートフォリオや取り崩し割合に関して追跡調査が行われるようになりました。これら一連の研究のこともトリニティ研究と広義には呼びます。

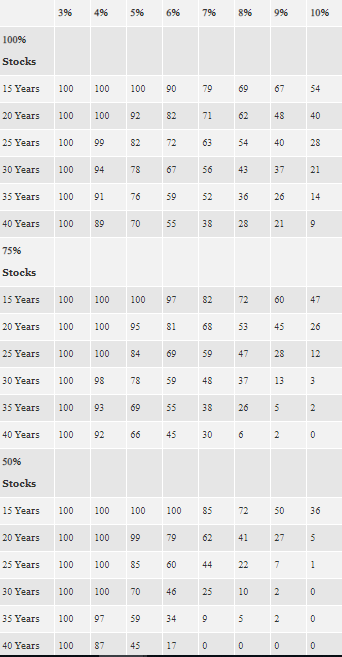

上のトリニティ大学の研究では、債券として優良社債(High-grade corporate bonds)を選択しておりました。しかし、米国の国債を用いた方がボラティリティが小さいためリターンが安定し、これにより30年間一定割合+インフレ率分は追加する条件で引き出し続けても破産しないような最大の引き出し率が4.15%だという研究結果がWilliam Bengenらにより得られました。

出典:Forbes

株式割合が50%の場合では、トリニティ大学の研究では4%引き出す場合に30年後まで資産が尽きない確率は95%でしたが、上の図を見ると成立確率は100%となっております。

以上の結果から、債券としては社債ではなく米国債を用いるのが正しい選択と言えます。

株式の保有割合と資産取り崩し割合を、攻撃力と防御力で考える

先述の一連の検討から、トリニティ研究では一般的に堅牢でかつわかりやすいポートフォリオとして米国株式と米国債券との比率を50%ずつ持つような配分が推奨されております。これは、わかりやすさだけでなく、資産の変動幅(ボラティリティ)をできるだけ小さくすることでリタイア後の精神安定性も考慮に入れてのことでしょう。

しかし、この株式:債券=50:50が最適であるとは限りません。

ここで例えとして、ゲームでよくある攻撃力と守備力で考えてみましょう(ハンターハンターでいうところの「攻防力」のイメージですね)。

攻撃力が高い状態とは、株式比率が75%以上と高いことと、取り崩し割合が4%以上であることが該当します。前者は資産が膨らむ期待値が高いこと、後者は少ない資産額で生活資金を引き出せることがメリットとしてあります。しかし、これらの条件は破産確率も高まるというデメリットを持つまさに諸刃の剣です。

守備力が高いとは攻撃力とは逆の性質を指します。株式割合が50%程度と低いことや、引き出し割合が3.5%や3%と低いことが条件です。守備力が高いと破産確率がほぼゼロになるというメリットがありますが、一方で資産増大効率が低く、またリタイア生活に入るまでに多くの資産額が必要となります。

これらの傾向を踏まえ、以下ではいくつかのモデルケースに条件分けした場合の最適な戦略を検討してみます。

条件1:リスクが高くても少しでも早く仕事を辞めたいというエクストリームケース

仕事の精神的な負荷が耐えられないほどであり、今すぐにでもリタイアしたいという人には、株式:債券=75:25のポートフォリオで最大7%の引き出し率が考えられます。

出典:FPA

上図は、年間引き出し額をインフレを考慮せずに一定額に固定した場合の成立確率です。これをみると、株式75%のポートフォリオでは意外にも7%引き出し率であっても30年間資産が持つ確率が91%と高確率になっております。

年金支給タイミングまで20年を切っており、そこまで資産が持てばよいというような方には逃げ切りの目安として挙げられます。再度注意ですが、この表の条件は資産引き出し割合一定条件ですので、一年目に300万円であれば二年目以降もインフレしようが300万円に固定する必要があります(正確にはドル建てで固定)。もうちょっと安全を見て6%や5%という選択も考えられますが、いずれにしても資産はガシガシ目減りしていく水準であるということは納得の上選定する必要があります。

アーリーリタイア開始に必要な資産は、7%条件なら年間取り崩し額×15倍、6%条件なら年間取り崩し額×17倍、5%条件なら年間取り崩し額×20となります。

条件2:リタイア後30年資産が持てば良いというノーマルケース

次のケースは、リタイア後30年間持てば十分であるという多くの人があてはまる標準ケースです。

このケースではいわゆる4%ルールが推奨されております。守備力高めに行くのであれば、株式と米国債には50:50の割合で、多少のリスクを負ってでも資産の増加を見込みたければ75:25が良いでしょう。

ただし、私がこのケースで最もお勧めする取り崩し割合は3.5%です。何故なら、この0.5%の差が未来に明暗を大きく分ける可能性があるからです。

William Bengenらの研究結果によると、4%ケースでは株式:債券が50:50であれば100%生存するとなっておりましたが、75:25では98%となっており、最悪のケースでは不成立となります。一方で、トリニティ大学の研究では、初期投資資産1000ドルにて株式割合が50%の場合の30年後の資産額中央値が4%取り崩し条件にて2971ドルであるのに対し、株式割合が75%条件では5968ドルと約2倍の到達額となっております。

William Bengenらの研究結果では、3%の取り崩し条件であれば株式保有率が100%という攻撃力マックスケースであっても40年間生存確率100%となっております。従って、取り崩し割合を3.5%にすれば、株式割合75%でも30年は100%持つ結果となるでしょうし、40年も100%かもしれません。

(追記:以下の追跡調査により40年も100%であることがわかりました)

そして、先述の通り資産の大幅な増加も狙えます。

以上の理由から、持続的に資産を膨らまし続けるための戦略として、標準ケースでは3.5%取り崩し条件(インフレ率追加)、株式保有率75%を推奨します。あくまで差し迫った理由が無い人向けであるため、仕事が辛くてメンタルの危機にあるような場合であれば4%でも高確率で30年は持つはずですので、自身の置かれた状況に応じて臨機応変に対応してください。

なお、このケースではうまくいけば(超高確率でうまくいきますが)以下記載のゲノムケースへのシフトチェンジも可能です。

アーリーリタイア開始に必要な資産は、4%条件なら年間取り崩し額×25倍、3.5%条件なら年間取り崩し額×29倍となります。

条件3:リタイア後にも資産規模を膨らませて子供に相続したいゲノムケース

以前、世代を越えた超長期投資法の提案【4つのルール】という記事を書きました。この記事では、未来永劫に渡って子孫が安泰となる超長期的な投資を行う場合のルールについて記載しましたが、この超長期戦略、通称ゲノムケースでは、年間取り崩し割合は出来れば3%、そうでなくとも3.5%を推奨します。

3%条件であれば株式保有率は75%と高めに設定しても問題が無く、初期投資額1000ドルに対する30年後の期待資産額は8534ドルとなり、8倍以上の資産の増額が見込めます。リタイア可能な初期投資額から30年で8倍にも資産が膨らめば、子孫の将来は安泰ですね。

とはいえ、3%は非常に保守的な条件となっております。従って、ゲノムケースの現実解としては、株式割合75%にて3.5%ルールから始めて、資産の増加を待って段階的に3%→2.5%→配当金生活と取り崩し割合は下げつつも取り崩し額は増加させるようにシフトチェンジしていくのがベストでしょう。運が悪くなければ4%から段階的ダウンシフトも可能ですが、少しだけリスクが伴います。

安全域としてはやはり3%スタートですね。アーリーリタイア開始に必要な資産は、3.5%条件なら年間取り崩し額×29倍、3%条件なら年間取り崩し額×33倍となります。

まとめ

FIREの資産規模の指標である4%ルールを生み出したトリニティ研究について記載しました。

考察の結果、万人にお勧めできるケースは年間3.5%取り崩し(インフレ分追加)、株式保有割合75%条件です。このケースを、本ブログでは3.5%ルールと呼びたいと思います。

内容をまとめると以下となります。

本記事で示した内容はあくまで過去100年程度の米国株式・債券市場の実績を元に確率的に考察したものであるため、未来を絶対的に保証するものではありません。とはいえ、1929年の世界大恐慌も含まれている試算であるため、一般的なレベルの要求は満たせる程度には意味のある情報であるはずです。

本記事では一般的なリタイア条件であっても年取り崩し割合が3.5%というかなり保守的な条件を推奨しております。その理由としては、日本ではアーリーリタイアした後に再度正社員などの職に戻るのは相当な能力が無いと厳しいため、万が一にでも数百年に一度規模の経済危機を食らって資産を失ってしまったら、そこから立て直すのが非常に難しい社会条件だからです。また、為替リスクを未考慮であることから、なるべく保守的な選択をすべきと思います。

副業や太陽光発電、不動産などによる一定レベルのキャッシュフローがある場合や、専門的技能が高く待遇の良い仕事を容易に得られる人材であれば、4%であっても問題無いとは個人的には思います。

ご自身の置かれた状況に合わせて、アーリーリタイア開始資産の選定の一助としてご活用いただければ幸いです。

30年以上の投資期間について、より詳細なデータが得られましたので以下の記事に端的にまとめました。併せてお読みください。

インデックス投資による出口戦略シリーズは以下です。

コメント

とても興味深く拝見しました。

例えば切り崩し3.5%というのは税引き後の%でしょうか? それとも税引前でしょうか?

私は先進国株式インデックスを運用のメインとしていて、切り崩しは税引き後2%で考えていますがちょっと固すぎるのかなと最近感じています。

クロスパールさん

コメントありがとうございます!

税引きの有無の件、記載しておらずわかりにくくてすみません(^^;)

ここでいう切り崩し割合というのは「税引き前」のものです。

先進国株式インデックスで税引き後2%は非常に堅実な選択ですね!配当金水準に肉薄している理想的なレベルだと想像します。

米国一極集中に比べると存続可能な切り崩し割合が少~しだけ少なくなるかもしれませんが、2%なら十分過ぎるほどに安牌だと思います。おそらく3%でも十分成立するラインでしょう。

ブログを拝見させていただいてますが、クロスパールさんはセミリタイア生活を楽しんでおられるように見受けられるので、そのままグイグイと資産総額を増やし続けるというのも選択肢の一つだと思います。もしも保守的すぎると思われるなら、0.5%程度切り崩し額を増やす分にはなんら問題のない水準でしょう。

投資成功者である大先輩の存在は、若輩者の私としては非常に心強い存在です!

今後ともどうぞよろしくお願いします。

大変面白く拝読しました。

感覚的に株7:債券3と言ってきましたが、このバランスの良さを再確認しました。

資産だけでリタイアするならば、1馬力の所帯持ちならば2億が目安というのも妥当性を感じるところです。

たぱぞうさん

コメントありがとうございます!

まさか、米国株カテゴリを構築したと言っても過言ではないたぱぞうさんからコメントを頂ける日がくるとは、感無量です、、

株:債券=7:3を推奨しておられる点、データ的にも最も効率的な選択であると考えられるため、改めてたぱぞうさんの抽象的思考力の高さを思い知らされます。リタイアラインが2億円というのも、データが実証しているラインだと思います。

本論とはずれますが、私が米国株投資を知ったきっかけは3年ほど前にたぱぞうさんのブログを読んだことがきっかけでした。心から感謝しております!

最近セミリタイア(アーリーリタイア?)されたとのことで、本当におめでとうございます。今後ともリベラルで良心的で有意義な記事を発信し続けてください!

[…] 「20年持てば良い」「30年は絶対に持たせたい」「未来永劫、持たせたい」といったケース別の切り崩し戦略は、『理系の錬金術』さんの「【条件別FIRE戦略】アーリーリタイアの指標となる資産額と切り崩し割合に…」を参照するのが良さそうです。 […]