私は株式インデックス投資が投資の最適解だと認識しておりますが、増配が見込める高配当株戦略も精神面への寄与を考慮すると非常に優れた戦略だと考えております。

特に、資産形成期の後半におられる方や配当金による(セミ)リタイア済みの方にとってはその効用はなおさらです。

インデックス投資による金融資産が大恐慌により半分になるのは多くの人には耐えられないレベルのストレスとなりますが、増配銘柄であれば資産規模は同様に暴落すれども配当金は相対的に減りにくいため、そこそこ平穏な配当金生活を維持できます(無論、減配リスクはありますが)。

これまでの米国市場での研究調査によると、インデックス投資であっても毎年3.5%程度の取り崩し割合であれば破綻する可能性は非常に低いので基本的には心配ないのですが、大暴落により半減した資産から取り崩すのは精神衛生上とってもよろしくないことは想像に難くありません。

ということで連続増配銘柄や高配当銘柄への投資は一定の戦略的価値があるのですが、ではどうやるかというと難しいものがあります。本記事では米国株と日本株にて配当金投資を行う方法について解説します。

株式投資における銘柄分散の重要性

株式投資の難しさは、個別株の倒産リスクにあります。例えば、1つの銘柄に集中投資するということは、その会社に運命をかけることになりますが、もしもその会社で不祥事があったり時代の荒波にもまれたりして倒産などということになったら、投資資金の全てを失ってしまいます。

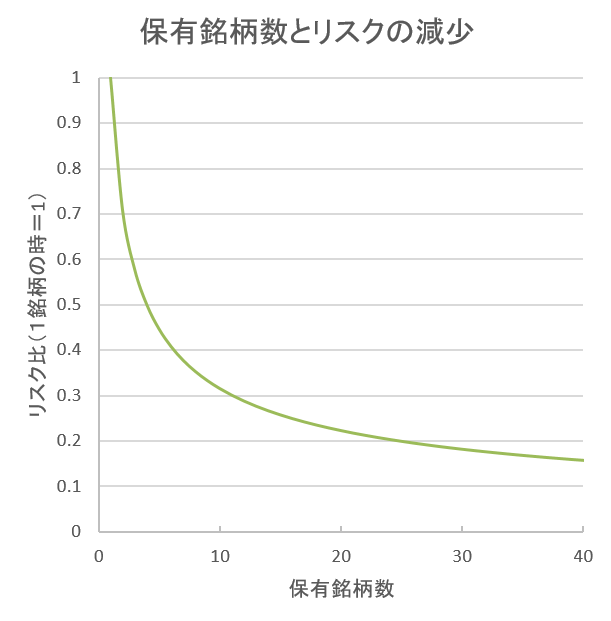

そこで、このような個別株リスクを避ける手法として分散投資が推奨されます。では、どの程度の銘柄数まで分散するべきなのでしょうか?

数学的に言えば、分散数は増やせば増やすほど個別株リスクは減衰していくので良いのですが、一方でリターンも平均値に収斂していくため、それならば報酬手数料が格安な投資信託やETFを買う方が管理も楽で良いということになります。

しかし、自分が求めるコンセプトの投資信託やETFが無いという場合には自分でオリジナルポートフォリオを作る必要があります。その際によく言われる銘柄分散数はというと20銘柄から30銘柄に分散させれば個別株リスクは十分に低減すると言われます。

上の図を見ると20から30銘柄に分散すればリスク低減効果はほぼサチっている様子がわかるため、20~30銘柄で十分とよく言われます。しかし、ここには一つ注意点があります。

上の図は、分散する銘柄同士の価格が連動しない完全に独立な銘柄であるという前提の元に求められたグラフであるということです。統計的な言い方をすると、各銘柄間の相関係数がゼロであるということです。

では、株においてはどうでしょうか?残念ながら、完全に独立した銘柄というのは考えられません。株式は株式市場の中でつながっており、共に連動しているからです。

従って、20~30銘柄では分散効果は不十分であると言えるでしょう。おそらく倍以上、出来れば100銘柄以上の分散は欲しいところです。あくまでも「リスクを低減させる」という命題の元では、やはりETFや投資信託に軍配が上がりますね。

米国市場なら配当金投資はETFが最有力

投資対象が米国株式市場であれば、配当戦略は簡単です。何故なら、バンガード社により多くの高配当銘柄や増配銘柄に分散した秀逸なETFが格安の管理手数料で提供されているからです。

連続増配にはそこまで拘らずに高配当銘柄目的であれば配当利回り3%台程度であるVYMが良いでしょう。REITも含めて良ければ、利回りでは最高クラスであるSPYDなら配当利回り4%越えが狙えます。

一方で、連続増配を重要視するのであれば10年以上連続増配銘柄で構成されたVIGがありますが、ここ10年での配当利回りは概ね1~2%の範囲ですので正直高配当とは言えません。S&P500の方がまだマシじゃない?という水準です。

そこで、REITを含んでも良ければ20年以上の連続増配銘柄で構成されたSDYという選択肢がありますが、こちらも1.5~2.5%と大した配当利回りではありません。

どちらも一長一短がありますので、自分でオリジナルな個別投資をしたいという場合は楽天証券やSBI証券を用いて1株から個別株投資ができます。2019年にこれらの証券会社では外国株購入時の最低手数料(5ドル)が撤廃されたので、1株からの購入でも不利益を被ることは無くなりました。

米国には50年以上連続増配している企業もゴロゴロありますので、市場が暴落した際に配当利回りが高まったタイミングでコカ・コーラやP&Gなどの優良銘柄をコツコツ買っていく手法が考えられます。

一旦まとめると、米国株式市場への配当金目的の投資であれば以下のようになります。

日本市場ならネオモバイル証券で個別銘柄分散が最有力

日本株においては、まともな高配当戦略を行う手法は限られております。

まず、ETFにおいてはイマイチなものばかりです。配当利回りを追い求めるあまり、財務状況や収益性が乏しい銘柄が組み込まれているものが散見されるからです、

では個別株はというと、今までは日本株は基本的に100株単位でしか購入できなかったため、100銘柄に分散させるには合計10000株程度を購入する必要がありました。1株の価格が1000円だとしても、100銘柄に分散させるには1000万円もの大金が必要であったため、十分な分散投資を行うことは投資初心者の人には困難でした。

しかし、SBIネオモバイル証券の登場により状況が一変しました。

SBIネオモバイル証券を利用すれば日本株を1株から購入できるからです。さらに、月間取引額が50万円以内であればサービス利用料は実質20円です。うまい棒二本分とか意味が分かりません。破格すぎます。

これから日本株で配当金投資を始めたいという人の多くは月間50万円以内の取引額に収まるでしょうから、これを使わない手はないですね。私も遊び金でポチポチ買い始めましたが、小さな余剰金でも株が買えるというメリットは大きいと感じます。特に、単元株が100株であるため配当金を再投資するのが困難であった日本株取引市場において、シーゲル先生の教えである「配当は再投資せよ」を忠実に守るためには有用です。

また、米国株であれば確定申告をしない限り二重課税により28%の税率が配当金にかかりますが、日本株であれば20%の税率となります。配当金生活にとってこの8%は大きいですから、それを見越して一定割合分を日本株に充てるのは一つの優れた戦略だと考えます。

さらにもう一つ、かなりマニアックですが私が思う日本株の利点は、リタイア後に投資運用会社を設立する場合、配当金等の資産運用利益の20%を益金不算入として課税対象外としてもらえるという点です。残念ながら外国株はこの対象では無いので、法人化を目論む人には一定の検討余地があります。

ネオモバイル証券を用いれば、日本株で配当金ポートフォリオが難なく組めます。また、プロの投資家たちが公開しているポートフォリオを完コピすることも容易です。

ネオモバイル証券に関するより詳しい説明と、使い方については以下をご覧ください。

まとめ

資産の最大化のみを目的とするのであれば株式インデックス投資が税の繰り延べ効果により優れておりますが、精神的な便益を加味すると配当金投資も優れた戦略です。

米国株であれば、以下リストのようなETFを用いることで十分な分散を効かせた配当金投資が格安の手数料で行えます。

一方、日本では優れたETFや投信も少なく、また購入可能な単元株が100株単位であるため数十銘柄に分散させる個別株投資は困難でした。

しかし、ネオモバイル証券の登場により全てがひっくり返りました。日本株で配当金戦略を取るのであれば、1株から購入出来て月間サービス利用料が実質20円であるネオモバ一択です。軍資金の少ない初心者でも十分に分散を効かせた日本株の高配当戦略の実践が可能です。

SBIネオモバイル証券の口座開設はこちらからどうぞ。

コメント