何人たりとも株価を正確に予測することが出来ない。

多くの賢明な投資家の方はこのように考えて日々投資活動を行っていることと思います。私も似たようなスタンスであり、なるべく数学的に合理的でありたいと考えるタイプではありますが、やはり最高値圏での一括投資は怖いという感情もあります。

ところで、株価を正確に予測することが不可能であるのは周知の事実ですが、ある程度ざっくりと見積もることは出来ないのでしょうか?それも、確率・統計論に裏打ちされた形で頼れるようなものがあれば・・・

結論を先に申し上げると学術的にも有意であると認められたものがありまして、その指標の名はCAPEレシオ(シラーPER)と言います。本記事ではこのCAPEレシオ(シラーPER)と長期リターンとの関係について紹介します。

CAPEレシオとは

CAPEレシオ(シラーPER)とは、ノーベル経済学受賞者のロバート・シラー教授が生み出したPERの派生指標です。以下に通常のPERとCAPEレシオの算出式を示します。

PERの評価に用いるEPSを過去十年間のインフレ調整後の平均値に変えるというだけのことですね。これにより、景気循環や微少な外乱に左右されない銘柄本来の実力が推し量れるとのことです。

こんな、だれでも思いつきそうな簡単な指数にわざわざ「CAPEレシオ」とか「シラーPER」と名前がついているのには、それ相応の便益性があるからに他なりません。

米国におけるCAPEレシオとリターンの関係

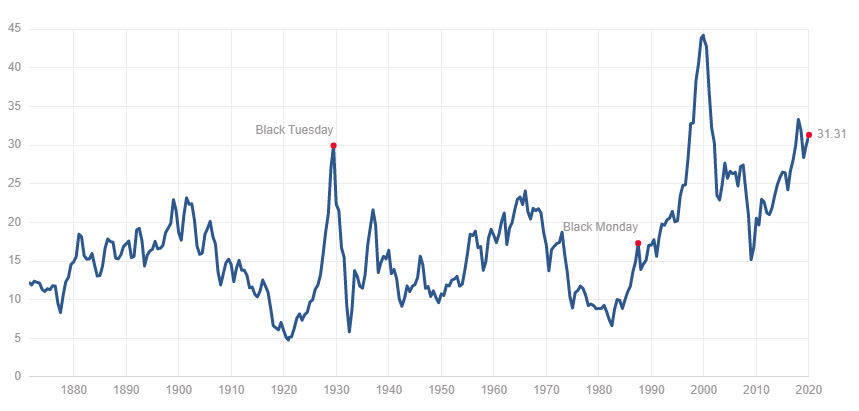

それでは、その利用価値を見ていきましょう。まずは米国株式市場における長期のCAPEレシオです。

CAPEレシオが25以上というタイミングで暴落が起こりやすいことが見て取れますね。また、現在は30を超えていることから、現在の米国株式市場は過熱気味であり警戒域にあることがわかります。

一方で、CAPEレシオが10以下のタイミングは安心して買えるタイミングとして機能してそうです。

ということで、その有用性を確認してみましょう。

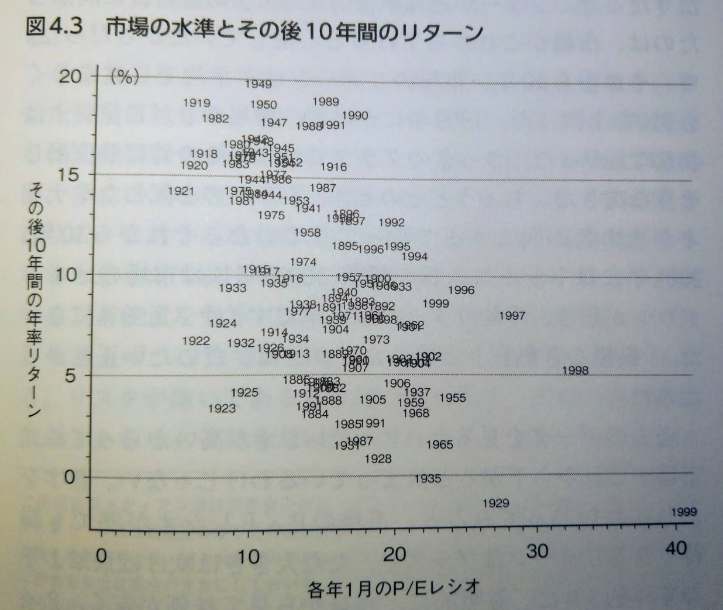

出典:『ライフサイクル投資術』イアン・エアーズ、バリー・ネイルバフ

上図は、1880年代から1999年の各年1月の米国株式市場におけるシラーPER(CAPEレシオ)を横軸に取り、その後10年間の年率リターンをプロットした散布図です。図中の四桁の数字は株購入タイミング(西暦)を表し、その縦軸の値がその後10年間の年率リターンとなります。

一瞥してわかるように、右肩下がりの傾向が見て取れます。これは、CAPEレシオ(シラーPER)と10年後リターンの間には負の相関があるということを示しております。

ところで、CAPEレシオと純正PERではどちらの方が株価との相関関係が大きいのでしょうか?また、CAPEを超えるような指標は他にないのでしょうか?

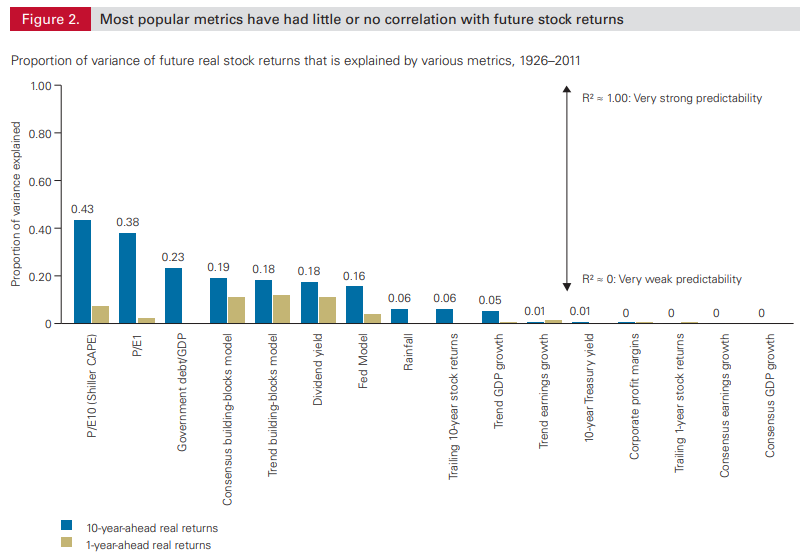

ということで、CAPEレシオと純正PERとでどちらが未来の株価を占う上で優秀であるかを比較した以下の図をご覧ください。

本図は我らがVanguard社が作成したForecasting stock returnsという資料の抜粋です。16種の指標に対する1年後と10年後の株価の予測精度(相関関係)を調べたものであり、一番左に位置するCAPE(シラーPER)が最も精度が高いという結果となっております。そして、二番目が純粋なPERとなります。

ここで注意することは、1年後の株価を占う上ではCAPEもPERも大して利用価値が無いという点です。10年後という長期リターンに対してのみその威力を発揮するということですので、長期投資家には優れたツールとなり得ます。

各国でのCAPEレシオとリターンの関係

米国ではCAPEレシオによる長期リターンの推定は効果があることがわかりましたが、世界ではどうでしょうか?米国のみで当てはまるものであればたまたまかもしれず、普遍性が低いとなってしまいます。

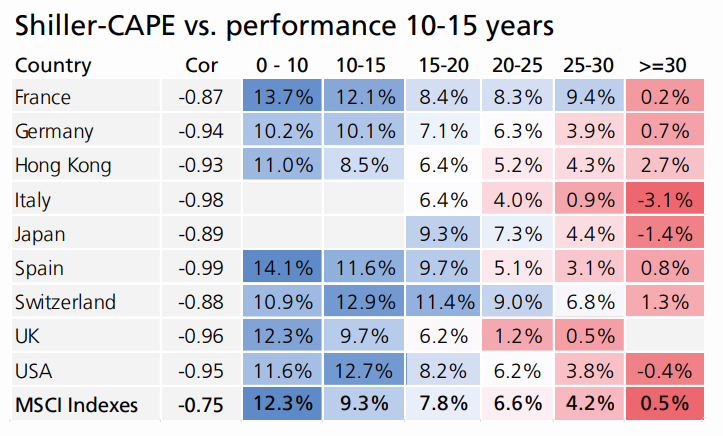

出典;StarCapital

上図は、先進国にてCAPEレシオと10-15年後の平均リターンを調べた図です。横軸がCAPEレシオ、格子の中の数値が平均リターンです。

全体を見ると、左側(低CAPEレシオ)に行くにつれてリターンは増加し、右側(高CAPEレシオ)に行くほどリターンが減少する傾向がわかります。30越えでは3%以下のパフォーマンスであり、負のリターンもちらほら見られます。

なお、国名の横の列(Cor)はCAPEレシオと10-15年後の平均リターンとの相関係数を示しております。全体を通して-0.75以下という強い負の相関が表れていることが示されており、先進国においては国に依らず統計的に有意な結果であるということがわかります。

注意点として、本図の調査期間は1979年から2015年ですのでちょっとデータ数が乏しいですが、この図では先進国では国に依らずCAPEレシオと株価の相関が強くあるということが示された一方で、先の米国での例は100年以上の期間であるため、そちらで長期の相関が担保されていると考えることもできなくはないですね。(少々強引ですが)

CAPEレシオの注意点

未来の株価推移を占う上でCAPEレシオが有用であるということがわかりましたが、注意点があります。それは、2008年以降に会計基準が大きく変化したことから、それ以降の一株純利益は従来よりも低く見積もられるようになっており、その結果PERが高くなるという会計処理上の変化が影響しているとジェレミー・シーゲル教授が指摘しております。

ウォールストリートジャーナルがこの点を検証したところ、昔の会計基準を適用すると2016年時点のCAPEレシオは26.72倍から19倍に修正され、これは従来の平均値である17倍を多少上回る程度だとのことです。

2020年現在はCAPEレシオは31倍を超えているため、昔の会計基準ベースであっても割高水準であると考えられますが、かといってITバブルやリーマンショック直前の水準並みとは考えづらいです。

まとめ

株価は何人にも正確に予測することはできません。

しかし、10年後の長期リターンであれば、そこそこの精度で予測可能となります、そう、CAPEならね!(iPhoneのCM風)

本記事で示したかったことは以下となります。

未来の株価が正確にはどうなるかはわからないということと、理論的に一般化された一括投資の優位性があるという二つの観点から、今すぐに余剰資金を全投入するべきであるという結論は必ずしも正しくないのではないかという注意喚起です。

私は市場平均を上回るようなポートフォリオを自分で組めるというような自信は全くないインデックス投資家ですから、当然タイミング投資で市場平均を超えることができるとは思っておりません。

一括投資の理論的な優位性も理解しているつもりですが、かといって長期投資を前提としているのであれば、統計学が有意な相関ありと示すCAPEレシオが危険域にある今、大きく打って出ることもできません。

CAPEレシオは暴落タイミングを教えてはくれませんが、市場が過熱状態であり長期リターンはあまり期待できない水準であるという警鐘は鳴らしてくれております。

ということで、以下の記事で紹介した「ライフサイクル投資術」に示されたレバレッジを使うかどうかは未だ検討中ですが、月々の余剰資金+αを粛々と積み立てつつ、米国にてCAPEレシオが忠告している暴落が来て指数が低くなった時には攻めようという腹積もりでおります。

コメント