私は30代前半なので、投資家としては若年期に位置しております。このことから、現代ポートフォリオ理論に理解を示しつつもリスク資産は株式100%としております。

その理由は、長期投資が前提であることと、若年期なので人的資本が大きいこと、株式エクスポージャーの時間分散の観点からの合理性、以上の三つですが、本記事ではこのことについて説明していきます。

長期投資では株式のリスク・リターンバランスが秀逸

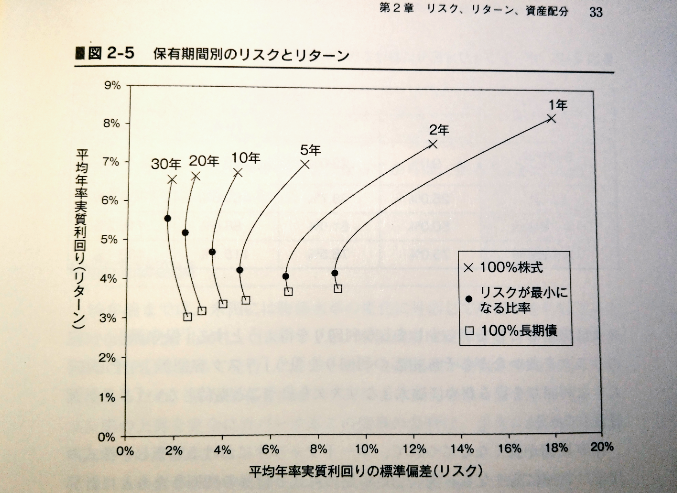

若年期の資産運用では株式100%で良いという一つ目の理由は、長期投資を前提とすると株式のリターンは債券と比較してずっと大きいのに対して、20年以上の投資であればリスク(ばらつき)は株式の方が債券より小さくなるからです。

従って、株式と債券を組み合わせたポートフォリオを組む際は、以下の図のように20年や30年を想定した投資であれば、株式100%であっても十分リスク・リターンバランスが効率的なポートフォリオとなることがわかります。

出典:『株式投資』、ジェレミー・シーゲル

債券も交えてリバランスを行う方が効率が高いという意見や、現代ポートフォリオ理論の有効フロンティアとは異なるというご指摘もあるかと思いますが、上図を見れば長期投資を前提とした若年期の資産運用では株式100%が一つの解となり得ます。

人的資本と年金は債券のようなもの

多くの場合、投資において考える資産は金融資産のみ(人によっては不動産も含む)と思いますが、若年期の人は金融資産よりも一般的には遥かに大きな人的資本を保有しております。

人的資本とは、人間自身を金融資産に置き換えた場合の金銭的価値のことであり、要は将来長きに渡って稼ぐ力があることをお金で表すものです。例えば、年収500万円で30歳の人がその後30年ほど同じ年収を稼ぎ続けると仮定すると、単純計算で500万円×30年間=1億5千万円の人的資本があることになります。

厳密には、将来のお金は現在のお金よりも価値が小さいため、現在価格に置き換えるために割り引かなければなりませんが、イメージとして若年期には大きな人的資本があるとわかればここではOKです。

さて、人的資本は、労働力と引き換えに換金することができます。一度に多くの人的資本を換金することはできませんが、若年期の人の多くは十分な金融資産が出来るまでは働き続けると期待できるため、定期的なキャッシュフローが見込めます。

これは、考え方によっては預金や債券と同等の効力があります。

現代ポートフォリオ理論に則って株式:債券(&人的資本)=60:40とする場合であっても、若年期であれば人的資本の方が金融資本よりも遥かに大きいため、預金から生活防衛費を引いた全てを株式につっこんだとしても、潜在的な総資産に対する株式の割合は全然足りないことになるでしょう。

更に、年金も預金や債券と同等の役割を果たすと考えれば、株式は圧倒的に少ない割合であることが考えられます。

従って、人的資本や年金も含んだ保有資産を考えた場合には(そしてこの考え方が合理的なのですが)、若くして大金を得た人以外は株式100%が合理的と考えられます。

投資人生全体でリスクを時間分散する

つい最近も大きな議論を生みましたが、永遠の議題として「積立投資 VS 一括投資」があります。

これについては上の話にも通じますが、本来の時間分散行うという意味では株式のエクスポージャー(保有額)を長期的に均一化するという効果から一括投資の方が合理的です。

積立投資だと、買い付けタイミングの分散化が図れるため、一括投資直後の大暴落といったリスクを抑えつつ徐々に複利の効果を期待しながら市場にベットでき、積立中期以降にはそれ相応の含み益が出ていることが期待でき、その後暴落しても元本割れしづらく一発退場となりにくいというメリットがあります。

しかし、これはあくまで投資タイミングの分散化であり、積立末期に大きな株式のエクスポージャーを持つことになるため、時間の経過と共にリスクは肥大化していきます。

一方、一括投資でははじめから全力で投資するため、積立と比較して機会損失も減らせますし、リスク・リターンバランスも時間分散効果により時間で均一化されます。株価はどう動くか読めないが長期的には右肩上がりであるという前提に立つと、資金効率は一括投資に軍配が上がります。

このことと一つ前で説明した人的資本等の潜在的保有資産の大きさを前提に考えると、なるべく多くを株式に投入するのが合理的です。

なお、『その数学が戦略を決める』や『ヤル気の科学』でおなじみの気鋭の経済学者(かつ弁護士!)イアン・エアーズの書籍『ライフサイクル投資術』では、上記の考え方から若年期にはレバレッジを最大2倍組み込むことで、人生トータルで見たリスクはそのままでリターンを50%上げることが出来ると主張しております。

条件は唯一つ、絶対に市場から退場しないこと

注意しなければならない大きな問題が一つあります。それは、絶対に市場から退場しないことです。言い方を変えると、人的資本も資産に含ませるとロジカルに考えることによりリスク許容度を大きくできるかどうかです。

株式100%投入は、債券を交えた場合に比べて当然ですがボラティリティが高いため、一時的に含み損が大きく膨らむことがあります。投資額の約50%が含み損と化したときに、耐えることが出来るでしょうか?

このリスク許容度は人によって大きく異なるため、論理で自分の感情を律する(ある意味洗脳する)ことができるタイプでなければ狼狽売りをしてしまう可能性があります。

以下の記事に書きましたが、任意のタイミングの投資額においては、その後暴落や暴騰が起こるタイミングはいつであってもトータルリターンは変わらない(掛け算の順序を入れ替えても積は保存されるため)ことと、特に米国株式市場への長期投資ではこの掛け算の積は時間を経るにつれてどんどん膨らんでいくという史実があります。

従って、暴落はいつかどうせ来るし、たとえ来たとしてもそれがたまたま今来ただけで、ほっときゃ勝手に元通りだと楽観的に考えることができます。

とはいえ、本記事の内容は人間の感情を無視した理論的な内容なので、リスク許容度を超える額の株式投資は控えるべきです。ご自身のリスク許容度とご相談の上、可能な限り多くの資産を株式市場に置くことが合理的です。

まとめ

若年期には運用資産における株式投資の割合が100%であることが合理的である3つの理由について説明しました。まとめると以下です。

注意点としては、暴落が来ても絶対に退場しないこと、つまり退場しないで済む金額を投資することです。

以上、長期投資を前提としているのであれば、ご自身が潜在的に持つ資産も組み込んで投資することが合理的な考え方であり、そこから導き出される理論解は株式100%であるという内容でした。

長期でみたら株式の方が債券よりもリスクが小さくリターンが高いという内容については数字で根拠を示した以下の記事をご確認ください。

ライフサイクル投資術については以下の記事で現在のところおそらく日本一詳しく解説しました。

コメント