日本の財政赤字が大きいことはご存知だと思いますが、国債や借入金などを合算した国の借金額をご存知でしょうか?

2019年現在、約1000兆円を超えております!!GDP比はなんと2倍以上。。

この財政赤字は膨らむ一方であり、消費税を増税したとて焼け石に水でしょう。

このような背景において、我々が備えとしてやるべきことは貯金ではなく投資です。

それも、米国を中心とした海外投資だとわたしは考えます。

本記事ではその理由について説明します。

財政赤字は膨らみ続ける

投資の本質は複利のバカヂカラにあるということは皆さんご存知だと思いますが、借金の本質について考えたことはありますか?

借金の本質、それは複利のバカヂカラです!

借金は、ご存知の通り返さない期間が長ければ長いほど雪だるま式に膨らんでいきます。そう、複利の負のバカヂカラによって…

翻って日本の債務状況について考えてみましょう。冒頭で述べた通り、国の借金は現在1000兆円を超えております。そして、上述のとおり、借金は複利のバカヂカラで膨れ上がるのが本質です。

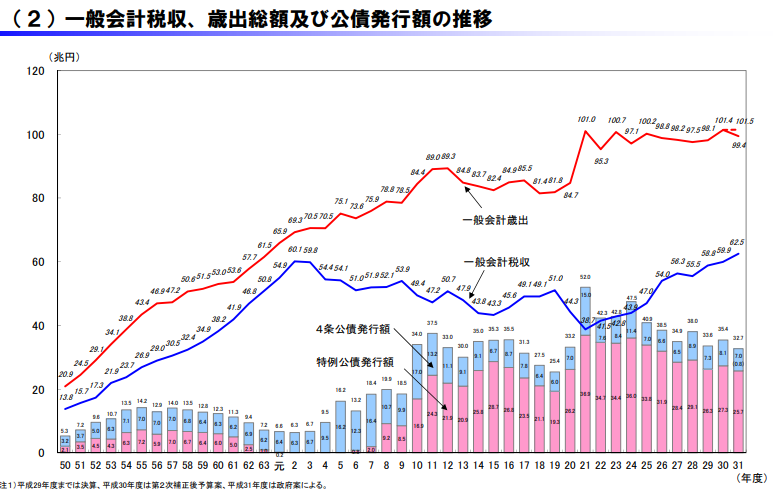

事実、2019年度の国家予算は一般会計歳出総額が約101.5兆円であるのに対して、税収の見込みは約62.5兆円となっており、予算の2/3程度しか収入が無い状況です。

足りない分はどうするのでしょうか?

そう、国債という借金を発行して、借金をさらに膨らませるのです。

つまり、多額の借金が膨れ上がり続けており、それに伴って支払う利息も膨れ上がっているため、もはや打つ手無しとなりつつあるのが日本の現状なのです。(現状はゼロ金利であるため国債の利息は無視できますが。)

解決にはインフレを起こして円の価値を下げ続けるしかない

さて、このような状況で日銀と日本政府が打てる手はどのようなものがあるでしょうか?

一つの手段には、インフレがあります。

インフレとは、通貨の価値が低減することを言います。今我々が持っている1000円札には、有名店でおいしいラーメンを大盛で食べたりビールを6缶買えるような購買力があります。しかし、例えば20年後に100%インフレしたとすると、20年後の1000円札は現在価値でいう500円と等価となってしまいますので、日高屋の醤油ラーメンやビール3缶ぐらいしか買えなくなってしまいます。

何が言いたいのかというと、インフレにより借金の実質的な価値も低減するということです。

例え1000兆円の借金があっても、20年後に100%インフレしたらその借金は現在価値の500兆円に棄損されます(簡単化のため複利の効果は除く)。

まともな国のインフレ率は2-3%程度であり、日本も2%を目指して異次元金融緩和を行っておりますが、どうやっても借金を返せないとなったときに政府が打てる手段は過度のインフレ、すなわち貨幣価値の大幅な棄損となります。

そうなると、現在の銀行預金はみるみるその購買力を失っていく可能性があります。このことが、インフレに打ち勝つ株式市場への投資を行うべきであると本ブログで繰り返し主張している大きな理由の一つです。

政府と日銀が日本株ETFの買い支え続ける日本の未来

日銀が頻繁に日本株ETFを頻繁に買い支えていることをご存知でしょうか?

東証上場株式に対して、年金を運用するGPIFと日銀が現在所有する株式の割合は約10%と考えられます。

つまり、我々の働いている会社は10%ほど国に所有されているということですね。

ここで、サラリーマンが生み出した価値の内どのぐらいの割合が国に吸い上げられているのかを考えてみましょう。

サラリーマンは労働することによって付加価値を生み出します。例えば1000万円分の付加価値(営業利益)を生み出した場合、その半分程度(例として500万円)を我々は給料として会社から受け取ります。そのうちの約25%である125万円は税金や社会保障費として給料天引きにより国に納めます。

残りの75%である375万円もやがて使うことを考えればそこには8%の消費税30万円がかかります。

ここまでが、自らが生み出した価値の個人への分配分についてのお金の流れです。約30%が国へと流れました。

次に、残りの半分である会社側のお金の流れについてみていきましょう。

会社は、利益に対して法人税を払います。800万円以上の純利益を上げている会社であれば、純利益に対する諸々の税金(法人税、地方法人税、事業税等)は約34%です。上の例で会社に流れた営業利益500万円がそのまま純利益となる大雑把な仮定の場合には、170万円が税金として納められます。

更に、法人は個人の社会保障費の半分を支払う必要があります。個人の給料に対する健康保険と厚生年金の割合は約15%となりますので、この例では75万円が社会保障費として徴収されます。

以上から個人が生み出した付加価値の内、会社へと流れた500万円に対して、国や地方に流れる費用は約245万円となります。

個人が生み出した付加価値である営業利益1000万円から、個人と会社を通してどれだけの額が国に流れたのか、以下に整理します。

営業利益=純利益というざっくりとした仮定の元では、サラリーマンが生み出した付加価値の40%程が何らかの形で国や地方に納められるということがわかりました。

しかし、国による徴収包囲網はこれだけではありません。

上述の通り、国は日本国内の上場企業の約10%の株式を所有しております。上場企業は、企業が生み出した利益を配当や自社株買いという形で株主に利益還元を行います。その利益還元の内10%が国の財源として流れるという構図となっているわけですね。

そして、国による国内株式保有割合は日銀砲が打たれる度に増加し、近年では年間6兆円ずつ増加しております。

以上から、我々は労働時間のうち半分弱ほどの時間を国のために費やしていると言っても過言ではないでしょう。

この吸い上げたお金で、借金の利息を払いながら主に高齢層への手厚い社会保障を実現しているのです。

米国株投資の未来

このような背景に置かれた我々日本人は、虎の子の資産をどこに置けばよいでしょうか?

資産増大化の効率性と安全性のバランスを考えると全世界株式か先進国株式あたりですが、最大効率を誇るのは米国株式市場でしょう。

米国株式市場は200年の間、配当再投資条件にて実質リターン(インフレ率除算後)が6.7%という極めて高いパフォーマンスを示してきました。この200年の間には、世界大恐慌、ブラックマンデー、相次ぐ世界戦争、オイルショック、ITバブル崩壊、サブプライムローン問題からのリーマンショックなど、それはもう物凄い変化が幾度となくありました。

そんな壊滅的とも思えるダメージを定期的に受け続けた米国株のパフォーマンスが、前述の通り年平均実質リターン6.7%なのです。

その強さたるや、好敵手の生命エネルギーを吸収する魔人ブウのそれです!

永遠のブル相場とも言える米国株式市場は、グローバル化により世界中を支配下に置きながら、今後も発展を遂げていくと私は考えます。人口動態統計でも米国の人口はあと30年は増え続けるという予想結果ですから、GDPは増加し続ける公算が高いです。

それに、全世界の経済規模の50%以上を占める米国がこけたら運命共同体である他の国々はそれ以上の大ダメージを受けるでしょう。

まとめ

日本の財政事情からみる米国株投資を行うべき理由について記載しました。

未来がどうなるかは正確には誰にもわかりませんが、過去から現在までを俯瞰してみることによりその方向性は予想することが出来ます。

今日本が置かれている状況は、決して良い状況ではないでしょう。そして、それに対する痛みを伴わない打開策が私には見出せません。

最悪のケースに備えて普段から準備をしておくことが、賢明な投資家のやるべきことなのでしょう。

コメント