本記事では、アインシュタインに人類最大の発明と言わしめた『複利』の効果を積極活用する、積立投資の魅力に迫ります!

また、月数万円からの積立により、サラリーマンをセミリタイア、もしくは完全リタイアするに至る不労所得を得るには、どのぐらいの期間積み立てればよいかということについて、簡単なシミュレーションも紹介していきます。

さらに、その費用を捻出する具体的な節約手段も合わせて紹介します!

時間を味方につけて複利の力を利用することにより、それなりの確率で金融資産5000万円以上の準富裕層になれるとしたら、やらない手は無いですね。

人類最大の発明『複利』の効果

ご存じの方も多いとは思いますが、金利には単利と複利があります。

それでは、単利と複利の違いについて具体的に説明していきます。

例えばカンボジアのプノンペン商業銀行では、五年間の米ドル定期預金がなんと年利6.75%です(2018年現在)。なお、一昔前は8%でした。。

プノンペン商業銀行の定期預金を用いた2000万円アーリーリタイア手法は以下の記事でご確認ください。

さて、米ドルで年利6.75%というのは破格すぎるのですが、その話は置いといて、五年後に満期が来たら、元本の6.75%×五年間分 = 33.75%が、元本にプラスされて戻ってくるということです。

これが単利による計算です。なお、金利には当然税金がかかりますから、33.75%分がそのまま増えて戻ってくるわけではありませんが、ここでは簡単のため税金は考慮せず、33.75%得られることにして議論を進めましょう。

一方で、上記の例で毎年6.75%の金利が得られる度に、金利分を定期預金に再投資するとどうなるでしょうか?

一年目は、一年目元本×1.0675が得られます。二年目には、「一年目元本×1.0675」が二年目元本となり、二年目元本×1.0675が得られます。これは、一年目元本×1.0675×1.0675として表されます。

同様に考えると、五年目には一年目元本×(1.0675)^5 = 一年目元本×1.3862となります。

つまり、38.62%の利益が得られます。

単利の場合は33.75%だったので、複利の場合は約5%多くの利益が得られました。これが複利の力です。

なんだ、たかが5%か、大したこと無いな。。

って思った方もいると思いますが、そんなことはありません。

ここで重要なのは、複利の効果は続ければ続けるほど大きくなるということです!!

アインシュタインの言葉の真意が理解できますね!

長期分散積立投資による不労所得化計画

それでは、本編に入っていきましょう。

積立投資とは、一定期間毎に一定額を追加投資する手法です。

ここでは、一般的な積立頻度である、月一度、一定額を積み立てる手法による、不労所得計画について考えていきます。

第一目標値はセミリタイアが見えてくる手取り月10万円、第二目標値は労働から完全に解放されるラインとして手取り月20万円とします。

【第一目標値:セミリタイアライン、月10万円の不労所得】

ところで、サラリーマンからセミリタイアする場合に必要な毎月の不労所得は最低いくらでしょうか?

個人の環境や浪費の多寡にも寄りますが、ここでは税引き後の収入が月収10万円、年収120万円とします。

その根拠は、被扶養者として認められるラインが、税引き前の年収が130万円だからです。つまり、年収130万円以上の人は被扶養者、つまり養われる立場ではないと国が判断していると考えることができるからです。

現金月収が10万円では、セミリタイアしてもバイトやパートを沢山入れなきゃ生活できないよ!という意見もあるかと思いますが、あくまでセミリタイアのボーダーラインとしてお付き合い下さい。

月10万円追加で得られれば、少なくとも、老後のお金の心配はとても軽くなるでしょう。

なお、個人的には、田舎で独り暮らしであれば月収10万円+バイト代月3万円もあれば十分生活していけると思ってます。

積立投資シミュレーション

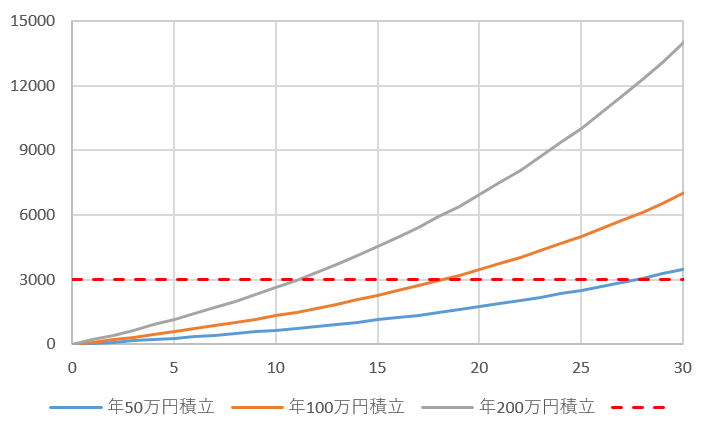

それでは、税引き後の年利を5%として、月収10万円の投資利益を得るのに必要な積立額と期間について、シミュレーション結果を見ていきましょう!

上図において、横軸は投資期間、縦軸は投資資産を表します。赤い点線のラインが投資資産3000万円のラインで、そこを超えると税引き後の月収10万円、年収120万円が想定されます。

なお、資産3000万円以上の人たちのことをアッパーマス層と呼びます。アッパーマス層以上の人たちは、世の中に21%しかいません。

長期的視座を持ち、時間をレバレッジとして利用することにより、上位21%に入ることはそんなに難しくなさそうであることがわかりますね。

【第二目標値:労働解放ライン、月20万円の不労所得】

最低目標である月10万円の不労所得なら普通に積み立てれば達成できそうなことがわかりました。ただし、月10万円では最低限の生活しかできず、バイトやパートが必要であり、なんだか心もとないですよね。

では、月20万円の税引き後収入ならどうでしょうか?

大卒の初任給平均値を超えており、これだけで生活が可能ですね!

積立投資シミュレーション

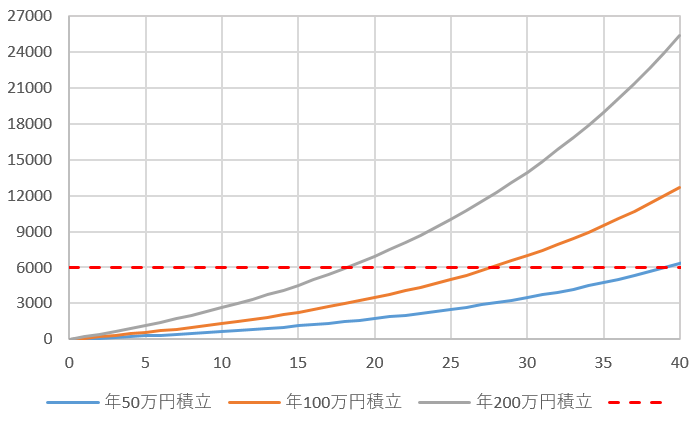

それではシミュレーション結果を見ていきましょう!

上図において、赤い点線のラインが投資資産6000万円のラインで、そこを超えると税引き後の月収20万円、年収240万円が得られる想定です。

ちなみに、大学院卒の2017年の初任給平均が23.2万円とのことなので、ここから税金等を引いた可処分所得(手取り)は20万円程度です。つまり、長期に渡って積み立てた投資資金が、大学院卒者の新人一人分の稼ぎを運んできてくれることと等価です。

素敵ですね!!

ただし、年間50万円の積立では達成までに39年もかかってしまいます。

大卒者なら社会人デビューが23歳とかなので、39年後の定年が何歳だかはわかりませんが、62歳でアーリーリタイア達成!とかいってもそこまでうれしくないですね。老後は年金なくても暮らしていけそうですが。

では、給料が少ない若い世代は、積み立てをしてもしょうがないのでしょうか?

もちろんそんなことはありません。無理のない節約を行いつつ可能な範囲でお金を工面して、段階的に積立額を上げていけばいいのです。

2017年の世代別の平均年収は以下だそうです。

年代 平均年収 20代 346万円 30代 455万円 40代 541万円 50代 661万円

これを見ると、10年ごとに概ね100万円ほど平均年収は増加していくようです。ということは、年間10万円平均で収入が伸びていくと期待できます。

それでは、初年度に50万円積立とし、その後毎年10万円ずつ積立額を上げていった場合のシミュレーション結果を以下に示します。

23年後に6000万円突破!!23歳の大卒者がこれを行った場合、46歳で脱サラが可能となります。

これならまだ許容できる範囲内ですね!なお、資産5000万円から1億円までを準富裕層といいますので、この時点で準富裕層となっております。

準富裕層以上の人たちは、日本では上位8.3%となります。脱サラせずに更に資産を追加投資していき資産1億円を目指し、上位2.3%の富裕層となることも可能です!!

上の図をみると、30年間続けると1.1億円まで到達していることがわかります。

なお、若年層の社会的な負担が大きくワーキングプア問題が顕在化している昨今、昔と違って共働き世代が増えておりますが、夫婦で力を合わせて積み立てていけば不労所得20万円達成はもっとずっと早く容易になりますね!

そもそも年利5%運用は可能なの?

ところで、今回のシミュレーションの前提となっている年利5%は長期的に達成可能なのでしょうか?

結論から言うと、それなりの確率で達成可能だと歴史が示しております。例えば、MSCIワールドインデックスのここ30年のアベレージ年利は7.8%、税引き後だと約6.2%です。LINEからZOZOに鞍替えした、かの有名な田端信太郎氏もこれを使った積立投資を勧めております。

本ブログで度々紹介しているのはS&P500については、以下の記事で算出した通り日本円換算で過去40年にわたり平均年利9.3%となっております。

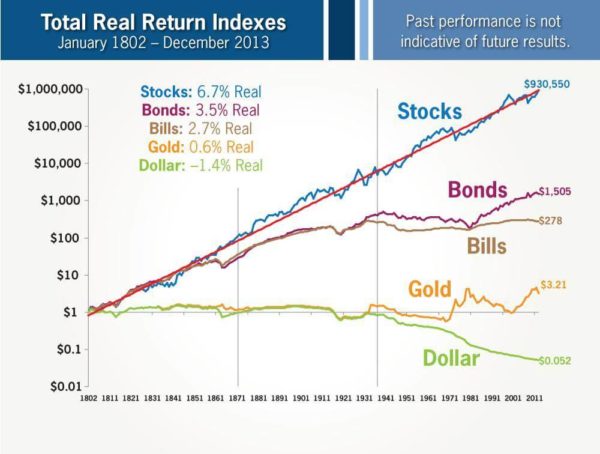

それもそのはず、ハイパフォーマンスな資本主義ど真ん中の米国株価は200年間以上もの長期で見ても、インフレ考慮後の年平均利回りが6.7%となっております!

出所:AAII Journal

ただし、未来のことはわかりませんから、もちろん年利5%を達成できないどころか、元本割れする可能性もあります。

リスクに関しては十分に考慮した上で、無理の無い範囲での実践に留めましょう。

WealthNaviの紹介

現代のポートフォリオ理論に沿って自動で投資銘柄を管理してくれるロボアドバイザーシステムの代表格WealthNavi![]() (ウェルスナビ)。私は毎月4万円積み立ててます。

(ウェルスナビ)。私は毎月4万円積み立ててます。

年間1%の利用料は、それだけ見ると高いですが、完全に投資をお任せできるという意味で、ズボラな私には補って余りある恩恵が得られると判断しております。

ちなみに、約一年半の運用歴でパフォーマンスは円換算で現在+9%程度。

先日のトルコリラショックなど世界的な暴落が続いたわりには中々のパフォーマンスです。

以下の記事にてウェルスナビのメリット・デメリットと、一年半使ってみた感想を記載しました。

>>WealthNaviに登録する![]() <<

<<

積立NISAによる積立投資の紹介

その他のおすすめの手法としては、積立NISAを用いることです。

積立NISAは、年間40万円の投資枠の範囲において20年間非課税とする仕組みであり、国民の資産保護と資産形成のために政府が強力に推進しているものです。

投資機関が儲かるためにあるような投資信託が跋扈している現状に見兼ねてのことでしょう。これを使わない手はないですね。

ちなみに、いつでも投資を解消することが可能ですので、確定拠出年金(iDeCo)のように長期間引き落とし不可ということもありません。

年40万円の投資枠であれば、月3万円積立投資を行えば丁度良い感じですね。

ウェルスナビと違い、インデックスパッシブ投信であれば手数料は非常に小さいものもあるので、うまく使えば大きなメリットがありますね。

管理人は、SBI証券にて積立NISAの口座を保有しております。

以下の記事でつみたてNISAの詳しい説明と口座開設方法、さらに管理人おすすめ銘柄について記載しましたので、ぜひお読みください!

仮想通貨積立の紹介

2017年末に大暴騰し、2018年頭から大暴落して見事なバブル崩壊チャートを形成している仮想通貨。

私は、仮想通貨はやがてまた価値を認められて価格が高騰するとにらんでおり、月4万円分を仮想通貨取引所Zaifにて積立していました(Zaifの積立サービス終了とともにこの試みは終わりました)。

半減期が来るか、SECからETFの認可が下りたタイミングで暴騰すると考えているため、その時が来るまではひたすらホールドし続けます。

しかし、仮想通貨に関しては特にリスクが大きい投資なので、仮想通貨の未来は明るいと強い確信を持つ方のみにお勧めします。

年50万円拠出する節約術

節約の極意は固定費を下げること。これに尽きます。

固定費の削減は、以下のように固定費の高い順にテコ入れすると効果が高いでしょう。

現在特に節約を意識していない人は、この辺をうまく活用すると年50万円はわりと簡単に作り出すことができます。しかし、我慢を伴い生活満足度を下げてまで行う節約は長続きしません。

我慢せずに年間50万円節約する方法について、以下の記事に詳しく書きました。私はこの方法をフルに活用して、29歳の時に年間300万円ほど貯金を殖やしました。

倹約節制による貯蓄法に関しては、現在価格で約100億円もの巨万の富を築いた明治時代の偉人、本多静六氏が編み出した「四分の一天引き貯金法」を断行するのもお勧めです。

まとめ

資本主義とは複利の効果を利用した札束での殴りあいであり、投資資産を蓄積したもの勝ちだということに、一人でも多くの人が少しでも早く気付くことを願っております。

錬金術の完全版はこちら↓

コメント