株式投資とはタイミングを見計らって買いと売りを繰り返す所業である。

このようにお考えの方も多いと思います。特に投資に興味を持ち始めたという初心者の方は、メディアに焼き付けられたデイトレーダーのイメージが強いため、このように考えがちだと思います(私もそうでした)。

しかし、株式投資の神髄は複利効果と呼ばれる指数関数(倍々ゲーム)的な推移にあり、これを享受することが目的の長期投資であれば買ったら売らないバイ&ホールド戦略が高収益の再現性の高さにおいてはベストと言っても過言ではないでしょう。特に、本ブログで度々取り上げており私も運用資金の大部分を投じている米国株式市場ではこの傾向は顕著です。

とはいえ、いつ買えばいいのか?

最高値圏でも買うべきなのか?

下落相場の開始時期でも良いのか?

いつであっても疑問と不安が大きいものだと思います。

ということで、本記事ではS&P500などの米国株式市場に連動したインデックスファンドを今買うべきかどうかについて、長期投資を前提として数学的な視点からシミュレーションも交えて解説します(数学と言ってもただの掛け算で難しくないですよ!)。

結論としては、長期投資においては株式投資のリターンは騰落の順序によらないため、いつ買っても同一期間の期待値が同じなので最も長期間投資できる「今」がベストです。

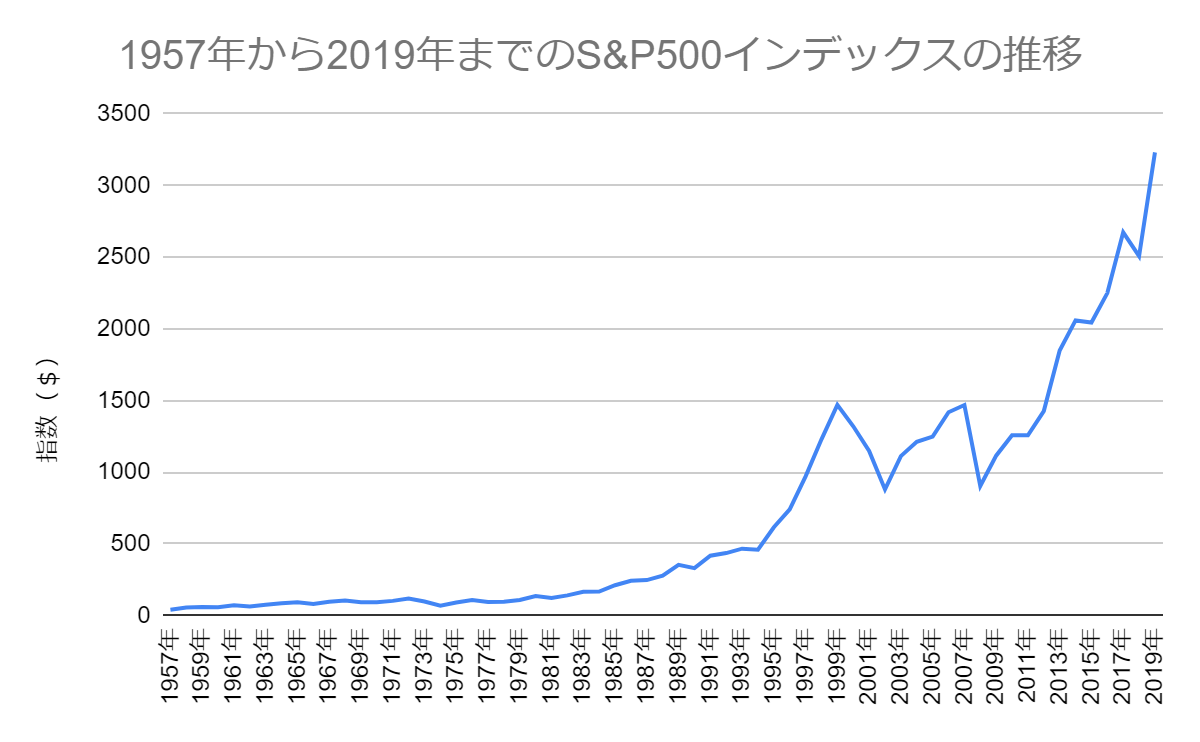

米国株式市場の長期的パフォーマンス

さて、それでは米国株式市場を代表するS&P500インデックスの長期値動きを見てみましょう。期間は1959-2019までの約60年間です。注意点としては、配当を含む価格推移であること、つまり配当再投資条件です。(税金・運用コスト等未考慮)

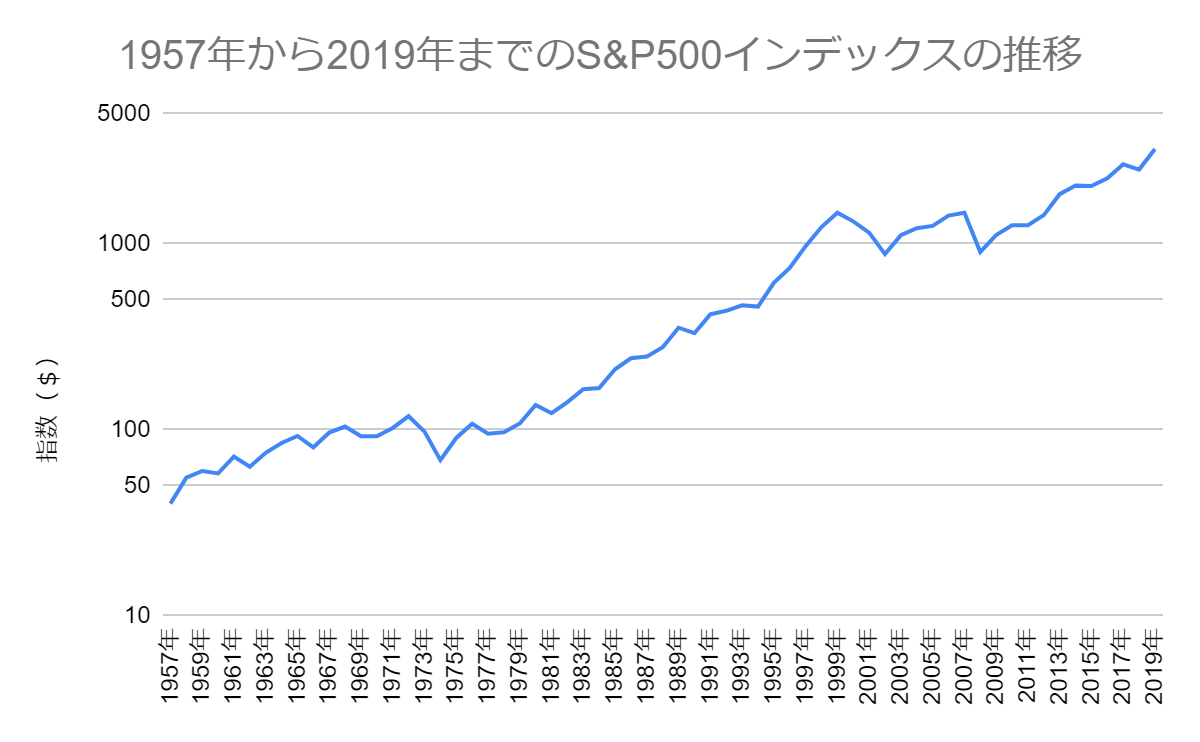

この図では、直近30年程度の値動きしかよくわからないので、年ごとの伸び率が勾配からわかる(可視化しやすい)対数軸を用いた図を見てみましょう。

縦軸の対数軸は同間隔で同倍率の伸びとなります。例えば、縦軸上の10ドルと100ドルとの間隔と、100ドルと1000ドルとの間隔は同じであり共に10倍の変化率です。

この軸では、傾きが一定である場合に値動きは指数関数的に倍々ゲームで推移します。上図を見ると、上下に乱高下をしつつも長期的には概ね右肩上がりにほぼ一定のペースで上がっていることがわかります。

ここで用いたデータは名目(実際のドルの値)ベースであり、インフレ率の変動分を考慮した実質ベースでは無いですが、実質ベースでも同様の傾向であることが分かっております。

1999年から2019年までの直近約20年を見ると、ITバブルのピーク値から始まっておりその後リーマンショックも含まれているため、利回りは歴史的に見てもかなり低い時期であったことがわかります。

最近よくここ20年程度の期間を引用して「米国株は右肩上がりにはならないから危険」という主張や、「ここ10年間が異例の伸びであるためこれはバブルであり今後は成長が見込めない」という論調をよく見ますが、このグラフをみるとどちらの意見にも疑問が生じます。

前者に対しては、以下に示す過去200年の同様のグラフで見てもここ20年はワーストケースに近いため滅多に起きない期間の抽出である点がフェアではないです(このような例もあるという主張はわかりますが)。

後者に対しては、過去200年の歴史的な長期の推移(実質リターン)から言ったら今の水準は決してバブルではないですし、ここ10年のハイリターンはその前の不遇の10年のローリターン分を取り戻す平均回帰の法則が発動しただけに見えてきます。

出典:AAII Journal

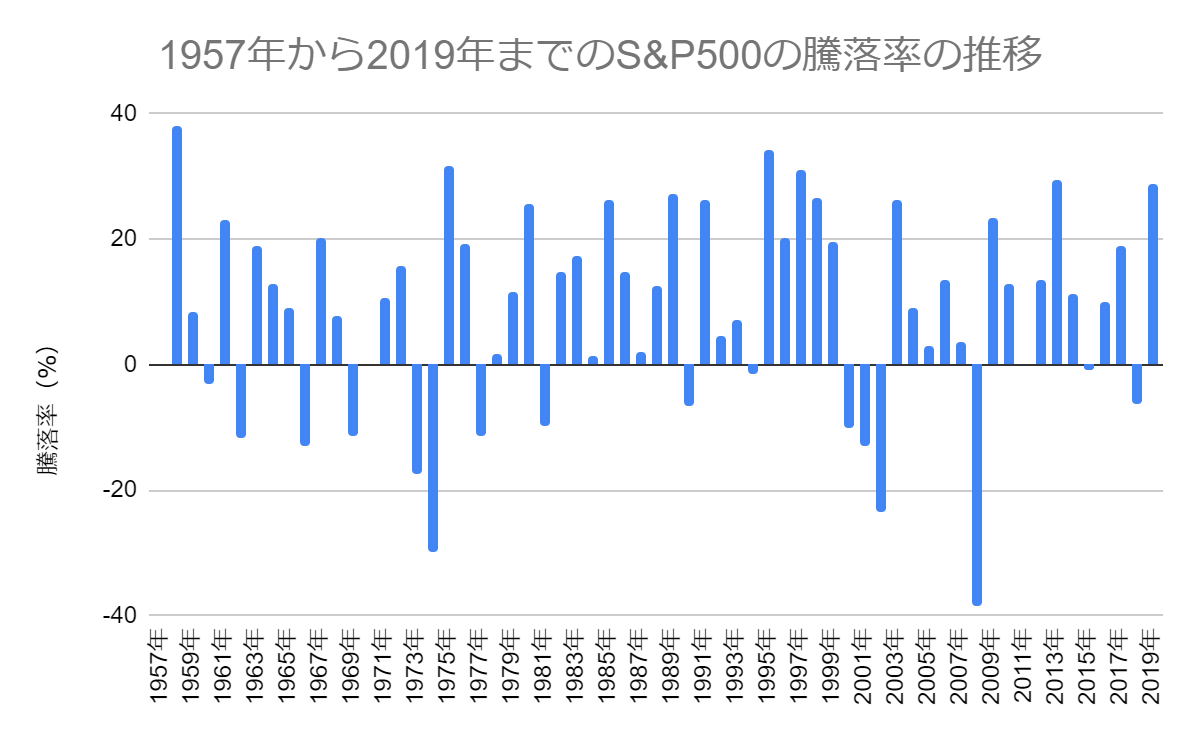

さて、それでは話を元に戻し、注目している過去約60年間において年ごとの配当込みの騰落率を下図にまとめたので見てみましょう。

上図で0%だと前年度との変化が無く、+側はプラスリターンであり、-側はマイナスリターンです。一瞥してわかるとおり、圧倒的にプラスリターンの年が多いです。また、20%以上の値動きをする年が半数程度あることもわかります。これは、株式の値動きの大きさを良く表しております。

よく言われる「株式はリスクが高い」とは、リスク=標準偏差=ばらつきの大きさの指標、であるためこの値動きの大きさを指します。標準偏差を和製英語で「リスク」と呼ぶのは正直どうかと思いますが(多くの人はリスク=デンジャーと解釈するため)、その話は置いといて先の議論に進みましょう。

暴落は不可避であると考えると狼狽リスクが飛躍的に下がる

先ほどのS&P500騰落率(配当込み)を見て、どう思われたでしょうか?大きなマイナスリターンは不規則に神出鬼没に現れますが、それを除けば長期投資ではかなり高い確率で大幅なプラス収支が見込めますね。

では、景気後退を伴うような大暴落を個人投資家が避けることはできるでしょうか?

以下の記事で紹介したCAPEレシオを見れば、避けられそうな気がしてきます。しかし、CAPEレシオは危険域を教えてくれるだけで、いつ暴落が生じるかは教えてくれません。従って、CAPEレシオが高値域で投資を一旦引き払ってから数年間大暴落が起きなければ、その期間分の成長の果実を享受できなくなります。

つまり、天才的な相場観や誰も知らない秘密の暴落指標をお持ちでない限り、暴落は避けられないと考えるべきでしょう。暴落を不可避な事象と捉えることが出来れば、いざ暴落がきても狼狽しづらくなります。

暴落を避けたいと思うから、日々の値動きが気になり暴落時に狼狽してしまうのでしょう。世界経済の発展のためには、たまには沈むことも必要と考えてこれを受け入れれば、暴落をやり過ごすことは可能です。

何故暴落を受け入れていいと考えているかというと、本ブログで度々触れている米国株式市場の実質平均リターン6.5-7%こそが、暴落を含んだシナリオでの実績だからです。

つまり、暴落ありきなのですね。避けられるなら避けたいですが、統計的に高確率で暴落を避けてかつ上昇相場の機会損失も避けるような具体的な手法を知らないので、受け入れた上で戦略を立てるしかないというスタンスです。

ポートフォリオに債券を組み入れている人はリバランスが一つの解であり、下落相場には有効な手段です。逆に上昇相場では株式の跳躍の足を引っ張るので、ボラティリティの低減とリターンはトレードオフと言えるでしょう。

暴落と暴騰は順序が入れ替わってもリターンは同じ

暴落を受け入れさえすれば、暴落はいつ来ようが問題ありません。何故なら、株式市場に顕著として見られるような「平均回帰の法則」が今後も続くと仮定した場合、現在の投資額に対するリターンは騰落の順序によらないからです。

何を言っているのかよくわからないと思うので、シミュレーションを用いて細かく説明します。

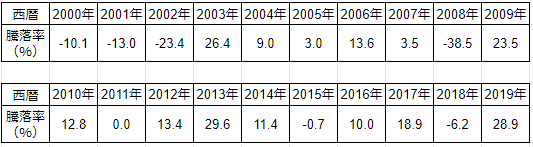

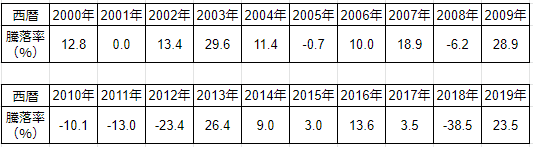

保守的な条件として2000年から2019年までの直近20年の値動きを利用します。これらの騰落率を以下に表で示します。

2000年頭に100万円を投資して20年間ホールドした場合、上の騰落率を全て掛け合わせると2019年末には2.2倍となります。名目ベースで幾何平均4%と同等なので、非常に低いパフォーマンス時期ですね。

この掛け算の積は、たとえ各年度のリターンが入れ替わっても保存されます。例えば、下表のように、上の十年と下の十年の騰落率が完全に入れ替わっても同じです。

もっとわかりやすい例で言うと、1×2×3×4×5は5×4×3×2×1と同じで答えは120です。

1×3×2×5×4も5×2×4×1×3も120です。これが、掛け算の解は順序によらないという意味です。

従って、平均回帰の法則により長期的に見たら幾何平均リターンは一定値に収斂するという仮定が成り立つのならば、仮に20年に二、三回ほど大暴落が来るとしても、それがいつ来ようが20年間投資したらリターンは同じとなると考えられます。

いつ投資しても20年後に得られるリターンは同じと考えれば、プラスサムの市場ではなるべく長期間投資を行うことが最もリターンを増やせます。

なお、米国株式市場のリターンは20年だと概ね収束しますが完全ではなく、30年だと想定期間として妥当というイメージです。ちなみに、以下の記事で検討したように、過去200年間のワーストケースでも必ずプラスリターンとなるのに必要な期間は17年でした(税金・運用コスト未考慮)。

以上の検討は一括投資に関してですが、まとまったお金が無い人であればドルコスト平均法で毎年一定額積み立てることにより、暴落の影響を緩和することができます。

まとまったお金がある人であっても、一括投資を行えばそれでおしまいではなく、その後は余剰資金をひたすら積み立てるフルインベスドルコストメント(勝手に命名)が最高効率となるだけでなく、ワーストタイミングでの一括投資の含み損をその後の積み立てが緩和してくれます。

とはいえ、大金の一括投資は怖いという人が大多数でしょうから、その場合は3年程度に分散させてドルコスト平均法で積み立ててからフルインベスドルコストメントが次善策となるでしょう。

3年間の大金積み立て期間の内に下落相場が来ても致命傷を避けられますし、4年後以降に来たとしてもその時までにはそれなりの含み益がたまっているため、精神的に余裕が持てるでしょう。

資金効率としてはベストではないですが、狼狽売りリスクも考慮に入れた場合ではベターと言えるのではないでしょうか。

まとめ

上がりすぎたら下がり、下がりすぎたら上がるサイクルを繰り返しながら、長期的には一定のリターンに収斂するという「平均回帰の法則」が今後も米国株式市場に成り立つと仮定した場合、投資タイミングを計ることは不要です。

何故なら、年間リターンの積として与えられる長期投資のリターンは、各年度の騰落の順序に依らないからである、ということを説明しました。

名著『ウォール街のランダムウォーカー』では、「バックミラーのみを見て車を運転するべきではない」と巧みなレトリックを用いて、過去(バックテスト)を過信しすぎるべきではないと主張されております。

過去はあくまでも過去であり、未来を保証するものではありません。

しかし、過去200年もの超長期間に渡ってワークし続けた法則が、今後は崩れると考えるに十分な論拠もありません。圧倒的長期間の過去から学べることは多分にあるはずです。

そして、米国株式市場が成立してから200余年の値動きを抽象化して本質を抽出した結果得られたものが「平均回帰の法則」であり、つまりは指数関数的な右肩上がりのリターンです。

過去の実績はあくまで過去起こったことであり、完全に信用しきることは出来ません。しかし、声の大きい有名人の主張や大手金融機関の今後の予測よりも、過去の実績というデータの方が理系である私には遥かに信用できるのです。

逆に言うと、データ以上に信頼できるものは私には無いのです。

以下、関連記事です。

圧倒的データ量から抽出された「平均回帰の法則」を突き詰めると、若年期にレバレッジを効かせた『ライフサイクル投資術』が最高効率となります。

暴落がちらついている今こそ、やるべきことは唯一つ、配当再投資を内部で行ってくれる株式インデックスファンド(投資信託)の自動積立設定です。

いくら理論武装をしたとて、リスク許容度を遥かに超えていては暴落時に枕を高くして眠れなくなります。今のうちに、ご自身のリスク耐性からくる損失許容額を算出しておくべきです。

コメント