株価が乱高下しながら下落が続くような暴落相場では、精神が消耗する投資家の方が多いと思います。

しかし、労働収入という経済的基盤がしっかりしている現役世代であれば、現物取引のみであれば何も恐れる必要はありません。特に、先進国を中心としたインデックス投資家であれば、人によっては不安感よりも期待感の方が大きいでしょう。

こんな暴落相場で期待感が生まれてくる意味がわからないという人がいると思うので、そのような人に向けて一つだけ質問させてください。

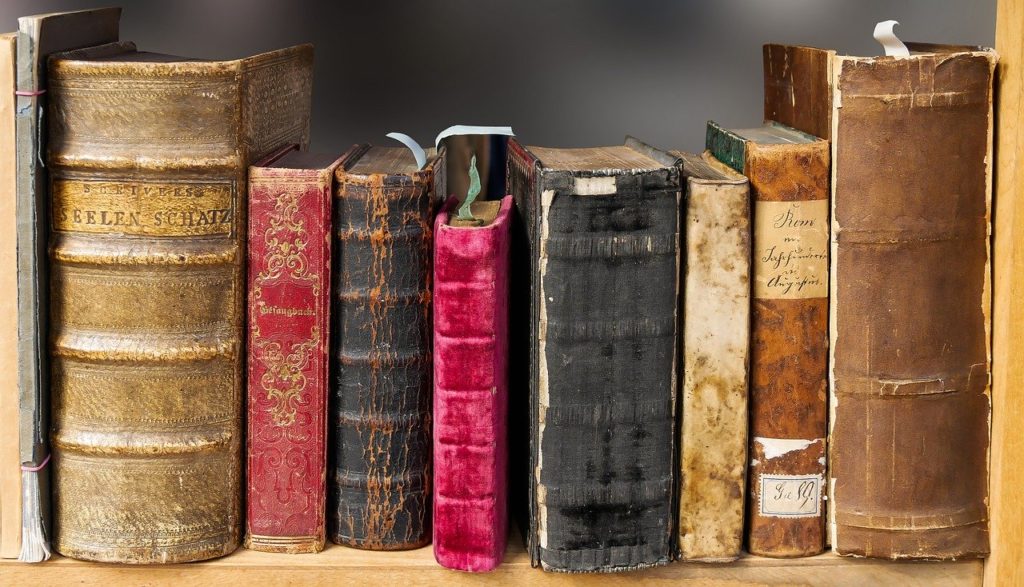

以下に示すインデックス投資の古典的名著(類書含む)を一冊でも読んだことがありますか?

- 敗者のゲーム

- ウォール街のランダム・ウォーカー

- 株式投資(または株式投資の未来)

これは仮説ですが、下落相場の中にあっても恐怖心に苛まれることなく未来に希望を持てているかどうかは、上に示したような名著を読んだことがあり、かつこれら名著の意味するところをしっかりと咀嚼できたかどうかによると考えます。

そして、この考え方の違いは将来に数千万円規模の差を生む可能性があります。

私はジェレミー・シーゲル教授の『株式投資』を読むという幸運に恵まれたことで、少なく見積もっても5千万円以上の経済的恩恵を生涯に渡って得られることになったであろうことを確信しております。

インデックス投資本の古典的名著を読むべき理由

インデックス投資家に限らず、個人投資家であれば全ての人がインデックス投資の古典的名著を読んだ方がよいと私は思います。

特に、下落相場の時にこそ古典本が示す真意が身に染みて理解できるため、下落相場で消耗している人は値動きを見て一喜一憂する時間を読書に充てた方が今後遥かに役に立つと思います。

その理由を以下に解説していきます。

株式投資に対する抽象度の高い本質を学べる

インデックス投資本にも色々なものがありますが、私が古典的名著をお勧めする理由は、株式投資を通じた人間の経済活動の根源的価値や、株式会社の超長期的なリターンを俯瞰して、抽象度の高い説明をしているという共通項があるためです。

このことはインデックス本に限らず投資の古典的名著なら多くは当てはまるでしょうが、インデックス本に傾倒する理由は市場全体をより大局的に見る傾向にあるからです。

ここをしっかりと理解した上で、初めて個別株のバリュエーション評価や財務諸表を読み解く意味が出てくると個人的には思います。

逆に、株式会社には資本の再投資を行うことにより資本が自己増殖する性質があるため、株式投資を通じて会社のオーナー権を得ればその便益を獲得できるという株式投資の本質を理解できていなければ、インデックス投資であれ個別株投資であれ自分の投資判断に自信が持つことが難しいと思います。

また、株式投資の長期的な優位性が理解できていなければ短期的視点で考えてしまい、リアルタイムの値動きを睨みながらゼロサムゲームの短期取引を繰り返した結果、取引手数料の分だけ期待値はマイナスとなってしまいがちです。

なにも生き馬の目を抜こうとする必要はなく、淡々と定期的に積み立て続けるだけで長期的には年利5%程度の実質リターンが得られるという歴史的な事実があるのですが、このことをしっかりと理解するためには上記の本質部分を学ぶ必要があり、そのためにはインデックス投資本の古典的名著がうってつけです。

下落相場の処方箋になる

インデックス投資の古典的名著には、下落相場に対する心構えが必ず書かれております。

特に強調されることは、人間には利益よりも損失に過敏に反応するといういわゆるプロスペクト理論が示す強い損失回避願望が生じるため、下落相場では売りが売りを呼ぶことにより本来の企業が持つバリュエーションに見合わないほどに暴落する傾向があるということです。

これが、下落相場=バーゲンセールと言われる所以です。

しかし、取引は買い手だけでは成立しません。誰かがバーゲンセールで買うということは、誰かが安値で売っているということです。

投資で成功するためにはバーゲンセールで買う側にならなければなりません。そのためには、株式投資の神髄を理解し、長期的な右肩上がりを信じ、短期的には上にも下にも行き過ぎる傾向があることを理解し、下に行き過ぎた場合でも狼狽せずにしっかりと買い付ける信念が必要です。そのためには、古典的名著がうってつけとなります。

例として、名著『ウォール街のランダムウォーカー』にて紹介されている、ウォーレン・バフェット氏のユーモアたっぷりで巧みなレトリックを用いた説明を見てみましょう。

第一門:

あなたは死ぬまで毎日ハンバーガーを食べ続けたいと思っているが、牛肉の生産者ではありません。牛肉の値段は高い方がいいですか、それとも安い方がいいですか。

答えは言うまでもなく、安い方がいいでしょう。第二問:

あなたは今後五年間の収入のある部分を貯蓄し続ける予定で、それを株式投資に振り向けます。株価は高い方がいいですか、それとも安い方がいいですか。

今度は、多くの人は答えを間違います。自分たちは当分株式を買い続ける立場なのに、株価が上昇すれば元気になり、下落すれば意気消沈するのです。

これでは、これからハンバーガーを買いに行くのに、値上がりを歓迎するのと同じで、全く馬鹿げています。

株価が上がって喜ぶのは、今から売ろうとしている投資家だけで、買い続けようとするなら下がり続ける方を喜ぶべきなのです。出典:『ウォール街のランダム・ウォーカー 原著第11版』、バートン・マルキール

下落相場の渦中にあっては、身に染みる言葉ですね。投資の神様が「長期的な資産運用を念頭に置いた給与所得者であれば下落相場を歓迎せよ」と言っているのです。

「古典的名著を読めば下落相場において未来に希望(期待感)が持てる」との旨を冒頭に述べた意味がご理解いただけると思います。インデックス投資の古典的名著は下落相場にとてもよく効く読むサプリメントです。

下落相場ではドルコスト平均法が有効

では下落相場ではどのように買い進めばいいのかという話ですが、買い方としては淡々と定期的に積み立てることで充分です。

長期的な右肩上がりを前提とすれば、まとまった資金がある場合は一括投資の方が資金効率が優れるのはもちろんなのですが、今年の頭のように一括投資のタイミングが最悪であった場合の精神的ストレスは並大抵のものではないでしょう。その結果、狼狽売りをして市場から撤退してしまうのがワーストケースです。

従って、多くの書籍では一括投資の期待値の高さは認めつつも、ドルコスト平均法を推奨しております。人間の感情面を含めれば、効率性よりも安心感を優先すべきということでしょう。

なお、先述した名著『ウォール街のランダム・ウォーカー』では、相場の先読みは出来ないという前提に立ちつつも、以下のように相場急落時用にプール金を少し用意しておくことの有効性を認めております。

できれば、相場が急落したときに多めに追加投資できる機動性を確保するために、マネーマーケット・ファンドか何かの形で少々現金を持っている方が有利だろう。

このことは決して相場の先行きを読むことを勧めているのではない。しかし、相場が急落し、その後すぐに回復する見込みが無いような場合には、結果的にその時が絶好の買い時ということが多い。

期待と欲望が相乗効果で膨れ上がってバブルを生むのと同じように、悲観と落胆が折り重なって、市場のパニックを引き起こすことも多い。

大々的なパニックは、最も華々しいブームと同じように、理由が何もないことが多い。どれほど見通しが暗かろうと、物事は徐々に快方に向かっていることが多いのである。

株式市場を全体として見ると、常にニュートンの法則とは逆の方向に動いている。つまり、一旦下がったものは、必ずまた上がるのだ。出典:『ウォール街のランダム・ウォーカー 原著第11版』、バートン・マルキール

プール金を用いて下落相場で仕込む具体的な手法については以下の記事で検討しましたので、ご興味があれば併せてお読みください。

インデックス投資の古典的名著の紹介

古典的名著を読む価値については理解できたけど、どの本を読めばいいのかわからないという方に向けて、本項では古典的名著を紹介します。

以下で紹介する本は、根っこの部分はどれも同じことが書かれており、その根っこの部分こそ重要なのでどれを読んでもいいのですが、読みやすさや到達レベルは様々ですのでその辺について簡単に解説していきます。

インデックス投資は勝者のゲーム

本書は古典ではないですが、みんな大好きバンガード社の創設者ジョン・C・ボーグル氏が書いた、時間に風化されないであろう名著です。

インデックス投資の優位性について、データを基にこれでもかというほど力説しており、故・ボーグル氏のインデックス愛が伝わります。

本項のおすすめ本の中では文章が一番読みやすく、たとえ話や寓話が多くて内容も非常にわかりやすいため、投資初心者の方や本を読むのが得意では無い人など、以下で紹介する古典を読むための入門書としておすすめです。

難しい話は殆どないためさらっと読めるにもかかわらず、インデックス投資の神髄はしっかりと理解できる素晴らしい本です。個人的には「私の言葉だけを信じる必要はない」というコラムで登場する様々な著名人が結局同じこと(インデックス投資の優位性)を言っていることが印象的で、やっぱりそこに行きつくよねっていう感想でした。

敗者のゲーム

インデックス投資家は大体お勧めしているチャールズ・エリスの『敗者のゲーム』。

本書は見た目とタイトルから一見難しそうな印象を受けがちだと思いますが、「資産運用に難しい専門知識はいらない」というキャッチコピーが示すように、読んでみるとこれまた非常に読みやすい本です。それでいて、広範な範囲に渡ってそこそこ詳しく解説されているバランスの優れた本です。

文章を読むことに慣れている人であれば、『インデックス投資は勝者のゲーム』よりもこちらをお勧めします。

ウォール街のランダム・ウォーカー

古参のインデックス投資家に人気の古典的名著『ウォール街のランダム・ウォーカー』。

本記事での引用文を読めばわかる通り、重厚にして骨太な本格派です。

私は第11版しか持っていないのですが、最新の第12版ではインデックス投資の決定本であるにも関わらず仮想通貨も取り扱うほど広範な内容が含まれております。

多少高度な内容も扱っており文体も硬派であるため読みやすいとは言えませんが、非常に読み応えがあり、知的好奇心を満たしてくれる本です。

株式投資

株式投資の優位性を圧倒的なデータ量を用いて紡ぎだした、ジェレミー・シーゲル教授による至極の一冊。通称緑本。

最初の二章に株式投資を行う上で学ぶべき最重要項目がぎっしりと詰まっており、ここを読んで理解できれば株式インデックス投資に対する迷いは無くなります!!(個人の感想です)

私が株式投資を始めるきっかけとなった「宝の地図」が示されており、まさに人生を変えた投資バイブルです。

数字に強い人やエビデンスを重視する合理主義者に特におすすめです。本書の内容が完全に理解できればポートフォリオの最適化も下落耐性の飛躍的向上も見込めるため、もう投資の勉強は不要なんじゃないですかね。

そこまでくれば、投資が趣味でもない限りはインデックスファンドの自動積立設定でもして投資活動にそれ以上の労力はかけずに、人生を楽しむことにリソースを注ぐべきでしょう。

ジェレミー・シーゲル教授は高配当投資家を筆頭に根強く支持される『株式投資の未来』(通称赤本)という名著を執筆しており、緑本と比較すると多少テクニカル寄りですがこちらもお勧めです。

ちなみに、シーゲル流=高配当戦略という風潮がネット上ではありますが、正確には赤本にて全世界株式インデックス50%+リターン補完戦略50%を配分例として推奨されており、そこでは高配当戦略はリターン補完戦略に含まれており10-15%程度と記されております。

まとめ

投資家の方であれば投資に関する情報収集を日ごろから行っていることでしょうが、インデックス投資の古典的名著を読むことが特に重要であるということについて説明しました。

古典的名著が言っていることは簡単で、細かいことを除けば「多数の銘柄に分散の効いたコストの安いインデックスファンドを購入し、なるべく長期間保有することで複利効果を最大限享受せよ」です。

この教えを忠実に守ることが出来るのであれば、わざわざ本を購入し、長時間紙面に目を走らせて活字を読み込むという手間など不要なのですが、残念ながら多くの人が下落相場で動揺し、狼狽売りをすることで市場から永久に背を向けるというのが事実です。

従って、投資を続けるには値動きに影響されない信念や納得感が必要であり、それらをしっかりと根付かせてくれるのが古典的名著を読むことなのです。

下落相場はめったに訪れないバーゲンセールです。暴落の渦中で冷静に株を買い続けた人が、将来に大きな富を手にしてきたことは長期チャートを見れば一目瞭然の歴史的事実です。

まだちゃんとした投資本をお読みでない方は、古典的名著を読むことで大きな利益を手にすることが出来ます。下落相場の中で動揺していたり、或いはすでに損切りしてしまった方であれば尚更です。

そのような方であれば、いま適切な投資法を学べば将来に渡って数千万円の利益を得ることが出来るでしょう。生涯に渡って平均1000万円を30年間運用すれば、平均期待リターンを5%としても1500万円ですから、数千万円という金額は何も大げさなことではありません。

投資を始めるのに遅すぎるということは無く、また今後の人生においては今現在が一番若いわけですから、長期的に複利効果を得るためにはなるべく早く投資を開始することが重要であり、そのためにも本記事で紹介した名著がお近くの図書館にあるのならすぐにでも借りて読むことをお勧めします。

下落相場で狼狽売りをしてしまった人でも、長期的に見たらまだ失敗を取り戻せます。ピンチはチャンスとは言いますが、ピンチ=チャンスでは無く、ピンチをチャンスに変えるにはそのために適切な行動が必要です。投資の場合は、それが名著を読み込んで投資の神髄を理解することです。

残念ながら、甘い言葉や扇情的なタイトルで情弱を釣るような安易な儲け話や、手数料ハンター達だけに利益がある詐欺的なスキームが蔓延する世の中です。

古典的名著を通してまともな投資情報が浸透していくことにより、カモられたり市場から退場してしまう人が減り、人間の活動の根源的な価値から生み出される利益を享受でき、経済的にも精神的にも豊かになる人が一人でも増えること(そして私もその一員となること)を心より願います。

以下、関連記事です。

広い意味での金融リテラシーをつけるのにお勧めの本を以下の記事で厳選して紹介しております。

投資は、生活防衛資金を確保した上、余剰資金で行うべきです。生活防衛資金の求め方とその根拠を以下の記事にまとめました。

実践編として、生活防衛資金を算出する自作ツールの使い方は、以下の記事でご確認ください。

コメント