多くの投資家はNISA制度を利用しているでしょうから、NISAのありがたさは説明するまでもないでしょう。しかし、日本のNISA制度には一つ大きな弱点があります。

それは、NISAの元となった英国のISA制度や米国の非課税投資制度に比べると、付与される非課税投資枠の規模が圧倒的に小さいということです。

独身の方だと、つみたてNISAならたったの年40万円しか枠がなく、一般NISAの場合でも年間120万円で5年分だけです。これは、10年程度の短期間でFIREを目指す人たちにとってはあまりにも小さすぎます。

家族持ちが夫婦で一般NISAを利用しても年間240万円×5年です。これまではジュニアNISAで子供一人当たり年80万円の枠が付与されましたが、これも5年間しか新規枠は与えられませんし、2023年度を最後にジュニアNISAの新規購入枠の付与は終了します。

私は使ってませんがiDeCoを利用したとしても、個人事業主でなければ雀の涙です。

そんなわけで、NISAやiDeCoでは非課税投資枠が小さすぎるという入金力強者の方に向けて、本記事では資産管理法人を利用することにより投資の利益を疑似的に非課税化するセルフNISA法について説明します。

サラリーマンの法人設立方法

本手法を実践する上で最重要にして最大のハードルは、サラリーマンのうちになるべく早く資産管理法人を設立するということです。

入金力が大きなサラリーマンのうち(できれば資産形成開始初期)から本手法を実践することで、より多くの投資額が疑似的な非課税枠となります。

ところで、サラリーマンが会社を作るなんてことはできるのでしょうか?

副業を推奨している企業にお勤めの方であれば、問題なくできるでしょう。しかし、以下のアンケートによると、副業を行っている人の中で、無条件で副業ができるという人は20%しかおりませんでした(私のフォロワーさんというバイアスは入ってます)。※2022年追記:ツイート削除してしまいました、サーセンw

副業をしているサラリーマンの方に質問です。FIRE済みの方はサラリーマン時代の副業について教えてください。(回答者の特定は出来ませんのでご安心ください)

⚠️途中経過のスクショを下に載せるので、回答が見たい方はそちらをご覧下さい

— ニューロンズ@自分の信じる道を行け! (@Singularitalian) August 10, 2021

また、アンケートを見ると、会社に隠れて副業を実施しているという人が7割もおられます。副業解禁時代などと名ばかりですが、こればかりは仕方がありません。

そうなると、起業のやり方としては二つあります。一つは、よく言われるやり方ですが、奥さんやご家族に社長になってもらうというやり方です。これであればお勤め先に足がつくことはないため、起業がばれません(もちろん、奥さんやご家族が主体として会社を経営する必要があります)。

もう一つの方法は、自分が会社の社長となるが、役員報酬(給与)をゼロにするというやり方です。役員報酬がゼロであれば住民税がお勤めの企業の計算結果と変わりませんので、登記情報などを調べられない限りばれることはありません。

登記情報も、お勤めの会社に届け出ている住所で設立した会社を登録していなければ、検索のしようがないのでばれないでしょう(当社調べ)。

なお、もし万が一ばれた場合のダメージは深刻である可能性もあります。本記事ではあくまでも私が情報収集・机上検討した内容について知的好奇心を満たすための情報として書いているだけであり、本手法の実践は推奨しませんし、もしこの情報を使う場合は十分に調べたうえで自己責任でお願いします。

さて、会社の起業まではできたとして、次に必要なのは銀行口座です。証券口座を開設するには銀行口座がマストで必要となります。

しかし、昨今は詐欺対策やマネーロンダリング対策などにより資産管理法人に対する銀行口座の門戸が狭くなってきているようですので、できれば他の事業を継続的に行っておき、銀行口座開設の際はそちらの事業をメインで書きつつ、最後に資産管理業務も兼ねる的な感じでいければよさそうです。

とはいえ、ネットバンクやゆうちょ銀行など、銀行口座開設のハードルが低い銀行もありますので、まぁなんとかなるんじゃないですかね。(ゆうちょ銀行は預入金額の上限が1300万円なのが難点です)

シミュレーション

共働き夫婦が年500万円をつみたてNISA+特定口座で積み立てる場合

さて、それではお待ちかねのシミュレーションを行っていきます。

投資条件としては、共働き夫婦が年間500万円を積み立てて、10年でFIREを目指す場合について考えます。夫婦でつみたてNISAを使うとして、非課税枠は年80万円とします。すると、特定口座で積み立てる分は年420万円となります。

10年間の元本は特定口座分が4200万円、つみたてNISAが800万円となります。年平均7%(米国株式の超長期幾何平均リターンと同等)とすると、10年間で投資元本に対して約+50%の利益が得られます。その場合、ざっくり計算で特定口座分は6300万円、NISA分は1200万円となり、合計資産額は7500万円となります。

これに二人分の退職金を足せば8000万円はいくでしょうから、8000万円を3.5%ルールで取り崩すと年間280万円使えるため、節約家なら家族世帯でも十分FIREが狙えますね。

しかし、特定口座から取り崩すと税金が発生します。とはいえ、非課税枠の取崩しは温存した方がお得なので、特定口座から取り崩すのが正しいスタイルです。

今回のケースだと、280万円取り崩した場合にはそのうちの1/3が利益確定分となり、20%(簡単化のためキリ数)が税金としてかかります。つまり、税額は280/3×0.2=18.7万円です。取り崩し額280万円に対して税額18.7万円引かれるので、実際の手取りは261万円となります。

今回は運用資産額が元本+50%としてますからこの程度ですが、もしも元本+100%だったら280万円取崩した場合の税額は28万円となるので、儲かっている人ほど税負担は増えます。

セルフNISA法を利用する場合

次にセルフNISA法を利用した場合の計算を行います。

セルフNISA法では、特定口座で積み立てる代わりに法人にて積み立てを行います。上記の例で、投資1年目から法人口座で420万円を毎年積み立てる場合、10年で元本は4200万円、法人口座の資産額は元本+50%条件で6300万円とします。

さて、法人口座を使って年280万円を取り崩す場合、法人の利益はもちろん取り崩し額のうちの投資利益に対してかかってくるため、280万円×1/3=93.3万円となります。この利益分を事業経費等でゼロにできれば、税金はかからないことになります。

つまり、特定口座で積み立てていたらかかるはずの税負担18.7万円が0円になります(法人住民税と社会保険料、法人維持費は別途かかりますが、後で計算します)。

それでは、取り崩した280万円はどのように分配すればよいでしょうか?以下に一案を示します。

- 給与(自分) :月8.2万円、年98.4万円

- 給与(配偶者):月4万円、 年48万円

- 社保・厚生年金:月1.26万円、年15.1万円

- 家賃 :月4万円、年48万円

- 水道光熱電話代:月0.5万円、年6万円

- 出張経費 :年10万円

- 交際費 :年5万円

- その他 :年50万円

まず、自分に給与を月8.2万円を払います。この金額なら所得税・住民税ともにゼロ円です。また、これは東京都の場合ですが、標準報酬額が月8.2万円であれば、健康保険料と厚生年金保険料が月1.26万円、年間15.1万円で済みます(会社負担分)。

令和2年3月分(4月納付分)からの健康保険・厚生年金保険の保険料額表

次に、配偶者を非常勤役員に入れて役員報酬として月4万円、年間48万円払います。

非常勤役員である配偶者(同一世帯)の役員報酬がご自身の役員報酬の半分以下であれば配偶者を扶養に入れることができますので、一人分の健康保険・厚生年金保険料を払えば配偶者も健康保険証を持つことができ、年金も満額もらえます。

アパートを事務所兼住まいにして家賃や水道光熱費、電話料金などの半分を経費で落とせばそこそこの額になります。あとは、出張時の出張経費を年10万円ほど支払ったり、交際費に5万円を充てたり、社用車や車両保険やガソリン代、PCや什器、消耗品や法人維持経費などを年50万円充てれば280万円をきれいに使い切ることができるでしょう。

特定口座の場合とセルフNISA法とで総コストを比較

ここまでの話を踏まえて、法人をつくらずに特定口座で積み立てる場合と、法人化してセルフNISA法を採用した場合とで総コストを比較します。

ここでいう総コストとは、特定口座の場合はFIRE後の社会保険料として夫婦二人分の国保と国民年金を払う分を含め、セルフNISA法の場合は法人設立費および維持費を含めて求めます。

特定口座での総コスト

特定口座の総コストは、280万円を取り崩した場合の税金18.7万円と、世帯収入が33万円以下の場合は夫婦の健康保険料が7割引きで二人分約4万円、国民年金が二人分で39万円(全額免除しない場合)となります。以上から、年間の総コストは61.7万円となります。

セルフNISA法での総コスト

セルフNISA法では、まず会社設立費が約21万円かかります。その後、法人住民税7万円と、会計ソフト等で年間約2.2万円かかります。

FIREする前の最初の10年間は、サラリーマンを行いつつ自分に給与を払わなければ社保は発生しませんので、ざっくり計算でFIREするまでに120万円の法人設立・維持費用がかかります。

FIRE後は、法人維持費約10万円のほかに、上述した社保・年金が個人・法人合わせて年30万円ほどがかかります。

以上から、法人設立・10年維持コストが120万円、FIRE後は年間約40万円がかかります。

総コストの比較

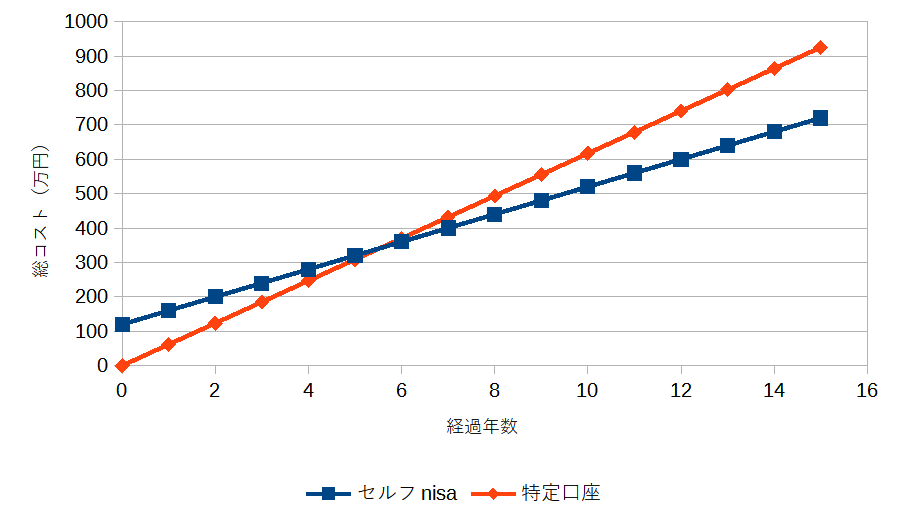

それでは、最後に特定口座と法人口座での損益分岐点を求めてみましょう。

最初は法人設立費用と維持費の10年間積算分により、総コストはセルフNISA法の方が高くつきますが、FIRE後6年目には総コストが逆転し、その後は差が開く一方となります。15年目時点では総コストはセルフNISAの方が200万円ほどお得となります。

まとめ

法人にて積み立て投資を行うことにより株式投資の譲渡益税の節税化を図るセルフNISA法について説明しました。

本記事の試算では、年間500万円(つみたてNISAに80万円、特定口座に420万円)を投資する共働き夫婦の場合、法人設立後10年で8000万円をためてFIREし、3.5%ルールで資産を取り崩すとその後15年で200万円お得になるという結果となりました。

本手法を使える人は非常に限られると思いますが、うまく使えればFIRE後に大きな利益をもたらす可能性が示唆されたといえそうですね。

以下、補足を列記します。

・本試算では簡単化のために運用利益を+50%で固定しておりますが、実際は広く分散させたインデックス株式投資であれば高確率で利益率は増加していきますので、より一層コスト差は広がることになります。

・本試算では特定口座を利用する場合には、FIRE後には働かずに国保・国民年金保険を二人分払う想定になっているため、セルフNISA法との差が大きくなるケースとなります。国民年金を全額免除したり、アルバイトして社保に入ったりしたら、結果は大きく変わってきます。

・サラリーマン時代に起業すると退職後に失業保険がもらえないということを失念しておりました。。失業保険が得られない公務員以外の方は、この点も考慮に入れて損益分岐点を求める必要があります。(Twitterでパンダックさんにご指摘いただきました。)

・取り崩し額を増加させるとやがて経費化が追い付かなくなって社保費用や法人税が嵩みますが、各種制度をうまく活用すれば年間利益が400万円程度であれば相殺可能だと思われます。というのも、橘玲氏の「黄金の羽の拾い方」には、個人事業主になることにより年収400万円分程度は節税可能だと書かれていたと記憶してます(当時と今とで税法は変わっているでしょうが)。

・本手法では積立投資を行う母体は法人となりますから、子や家族に法人を引き継ぐことができれば、法人が存続する限り未来永劫に節税による利益を享受できる可能性があります(相続税も含めたらより大きな節税になるかも?)。

・本記事では触れませんでしたが、早めに法人を作っておけば、どこかでリーマンショックやコロナショックレベルの大暴落が訪れた際に個人の特定口座で積み立てた分を法人口座に安い税金で移動させることができるというメリットもあります。なお、NISA、特定口座、法人口座(セルフNISA分)の残金がある場合の取崩し優先順位は、①特定口座、➁法人口座、③NISA、の順となります。

・本記事を書くにあたり、たわら先進国株でベンツを買うブログの『資産管理会社を作る』カテゴリを大変参考にさせていただきました。本記事で紹介した手法に興味がある方はぜひ氏のブログも読み込んでください。(私が指摘するまでもなく超絶おすすめブログです)

・冒頭にも述べましたが、本記事はあくまでも私が情報収集・机上検討した内容について知的好奇心を満たすための情報として書いているだけであり、副業禁止の会社に勤めている人に本手法の実践は推奨しませんし、もしこの情報を使う場合はご自身で十分に調べたうえで自己責任でお願いします。

Have a Good FIREMENT!!

コメント