本ブログに訪問いただいている方は、既に投資を行っているか、もしくはこれから行おうと検討している方が殆どでしょう。

そんな投資ラバーな皆さんは、資産形成の目標額というものを設定しておりますか?

老後のお金の心配が無くなりそうで、何となくキリがいいから五千万円とか、富裕層になりたいから一億円という感じで決めてる方も多いのではないでしょうか?

それでも十分良い目標だとは思いますが、目標値に一定レベルの論理が無いとその目標値に到達しても「これで本当に会社を辞めてもいいのだろうか?」とか、「まだちょっと不安だからもう少し働いて貯めようかな」といった不安が出てくる可能性が大いにあります。

本記事では、そんな不安を解消するための論理的な目標額の設定に欠かせない「支出脱出速度」という考え方をご提案します。

支出脱出速度とは?

支出脱出速度とはズバリ生活費となる投資リターンのことです。

従って、支出脱出速度到達とは、生活費と同等となる投資リターン(収益)に到達することです。

支出を超えるリターンが投資で得られれば、夢の不労所得生活に移れます。

しかし、投資リターンには基本的に上下動がありますから、支出脱出速度をある程度余裕を持って超えるリターンを得ることを目標にするのがお勧めです。

その理由は、「お金がお金を生んで増え続ける状態」に到達できるからです。

「投資リターン>支出」が常に成り立てば、金融資産は時が経つと共に膨らんでいくため、時と共にどんどん裕福になっていきます。

従って、ここでは支出脱出速度とは別に、余裕を持って生活費をクリアできる完全支出脱出速度を導入します。

まずは投資リターンが支出脱出速度を超えることを目標にし、その後は可能な限り労働(セミリタイア可)や副業により投資資産を膨らませて完全支出脱出速度に到達し、完全なる経済的自由を手に入れることを目指すのが賢明でしょう。

完全支出脱出速度設定方法

さて、それでは完全支出脱出速度を設定していきましょう。

例として、本ブログでも度々取り上げている最強の指数S&P500で考えていきましょう。

以下の図はS&P500のリスクとリターンについてです。

出典:myINDEX

10年以上の長期積立を想定すると、20年前に投資した場合の年率平均リターンが小さくリスクが大きいですね。

保守的に、このケースで検討をしていきましょう。

ここで、リスクとは標準偏差(SD)のことです。と言っても分からない方も多いと思うのでざっくり説明すると、約70%の確率で収まる期待リターンからの上下変動幅(%)のことです。

つまり、期待リターンをER、標準偏差をSDと置くと、70%の確率でER-SDからER+SDの範囲の変動におさまるということです。

S&P500の20年での例では、期待リターンが5.8%でリスクが14.5%です。従って、毎年70%の確率で、-8.7% (5.8-14.5) から20.3%(5.8+14.5)の変動幅に収まり、平均すると+5.8%の利回りが期待できるということになります。

しかし、70%の確率では心許ないですよね。そこで、一般的には95%の確率で収まる範囲として、ER-2SDからER+2SDを想定します。S&P500では、-23.2%から34.8%と算出できます。

つまり、S&P500は20年に1度(5%)の確率で価格が23.2%暴落するということです。このリスクに耐えられればOKだとすると、少し多めに考えて支出脱出速度×1.3ぐらいを平均期待リターンの目標値として設定すればOKでしょう。

例えば年間生活費が250万円の人であれば、期待リターンが325万円(250万円×1.3)となることが目標ラインと設定できます。

完全支出脱出速度に到達する投資額の算出方法

さて、それでは完全支出脱出速度に到達するにはどのぐらいの期間が必要であるかを計算していきましょう。

といっても、生活費は人によって様々であるため、ご自身の大体の年間生活費×1.3を計算して下さい。

著者の場合は年間250万円もあれば十分なので、完全支出脱出速度は325万円となります。

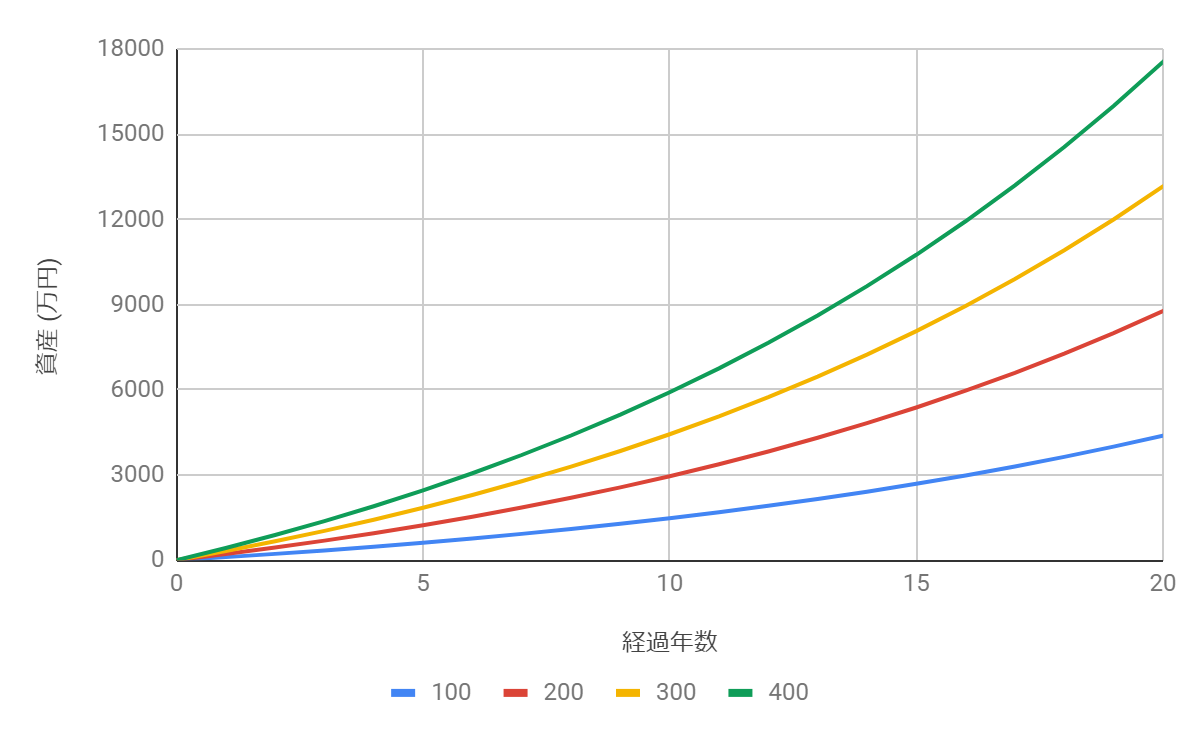

米国株式市場(S&P500)のここ200年での平均年間利回り(インフレ調整後)は配当再投資条件で約7%であるため、ここでは年利7%としてシミュレーションを行います。年間投資額を100万円、200万円、300万円、400万円に固定した場合の資産推移と期待リターン(税引き後)を示します(配当は再投資)。

上図は資産推移を表しております。図は見やすさのための20年までとしましたが、30年までの5年ごとの価格推移はそれぞれ以下のようになってます。

| 年100万円 | 年200万円 | 年300万円 | 年400万円 | |

| 5年後 | 615 | 1231 | 1846 | 2461 |

| 10年後 | 1478 | 2957 | 4435 | 5913 |

| 15年後 | 2689 | 5378 | 8066 | 10755 |

| 20年後 | 4387 | 8773 | 13160 | 17546 |

| 25年後 | 6768 | 13535 | 20303 | 27071 |

| 30年後 | 10107 | 20215 | 30322 | 40429 |

(単位:万円)

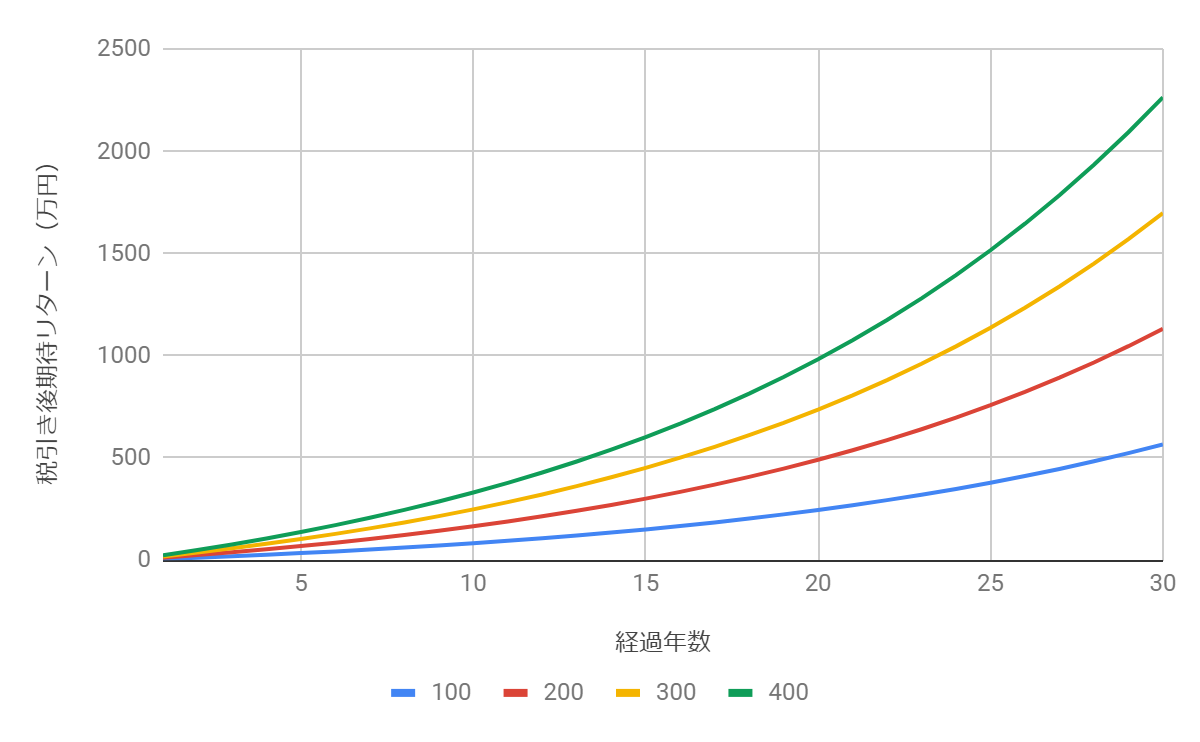

続いて、年間期待リターンの図を以下に示します。年間期待リターンの値は利確を想定し、税引き後の値として「保有資産×5.6%」(7%×0.8=5.6%)としております。

5年ごとの年間期待リターンは以下です。

| 年100万円 | 年200万円 | 年300万円 | 年400万円 | |

| 5年後 | 34 | 69 | 103 | 138 |

| 10年後 | 83 | 166 | 248 | 331 |

| 15年後 | 151 | 301 | 452 | 602 |

| 20年後 | 246 | 491 | 737 | 983 |

| 25年後 | 379 | 758 | 1137 | 1516 |

| 30年後 | 566 | 1132 | 1698 | 2264 |

(単位:万円)

完全支出脱出速度が325万円の場合は、年100万円積立だと23年、200万円積立だと16年、年300万円積立だと12年、年400万円積立だと10年で達成できる見込みとなります。

高収入の人や共働きの人は、ガッツリ働いた上で倹約節制により年400万円積み立てれば、10年後には年間330万円程度の不労所得が手に入ることがわかりました。

まとめ

アーリーリタイアのタイミングを検討するために、支出脱出速度という考え方を紹介し、完全なる不労所得生活を堪能できるラインとして完全支出脱出速度を提案しました。

完全支出脱出速度に到達すれば、よほどのことが無い限り「投資リターン>生活費」の黄金則が発動するため、富が富を生む錬金術を授かることができます。

「知は力なり」とは投資でこそ真価を発揮するものだと思います。

『株式投資の未来』でシーゲル先生が証明した、米国株式市場の過去200年にわたるインフレ調整後の平均年利が約7%であるという「知」と、上のシミュレーションで示した複利の効果という「知」を用いれば、現代の奴隷制度である労働から己を解放する「力」を手に入れることができます。

やるかやらないかは、あなた次第です!

コメント